Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- Physische Index-Nachbildung

- Geringe Handelsspanne zwischen Kauf- und Verkaufskurs

12.08.2025

Investmentansatz

Das Anlageziel des iShares Stoxx Global Select Dividend 100 UCITS ETF

Der iShares STOXX Global Select Dividend 100 UCITS ETF (DE) ist ein börsengehandelter Investmentfonds (ExchangeTraded Fund, ETF), der möglichst genau die Wertentwicklung des STOXX® Global Select Dividend 100 Index abbildet. In dieser Hinsicht versucht der Fonds, den Referenzindex nachzubilden.

Der Index misst die Wertentwicklung der 100 nach der Dividendenrendite führenden Aktien aus dem STOXX® Europe Select Dividend 30 Index, dem STOXX® NorthAmerica Select Dividend 40 Index und dem STOXX® Asia/Pacific Select Dividend 30 Index, die bestimmte Kriterien erfüllen. Der Index umfasst Unternehmen, die zum Zeitpunkt ihrer Aufnahme, in vier von fünf Kalenderjahren Dividenden gezahlt haben, in den letzten fünf Jahren kein negatives Dividendenwachstum erzielt haben, deren Ausschüttungsquote maximal 60% (80% für die Region Asien-Pazifik) beträgt und die die Kriterien für Handelsvolumina erfüllen.

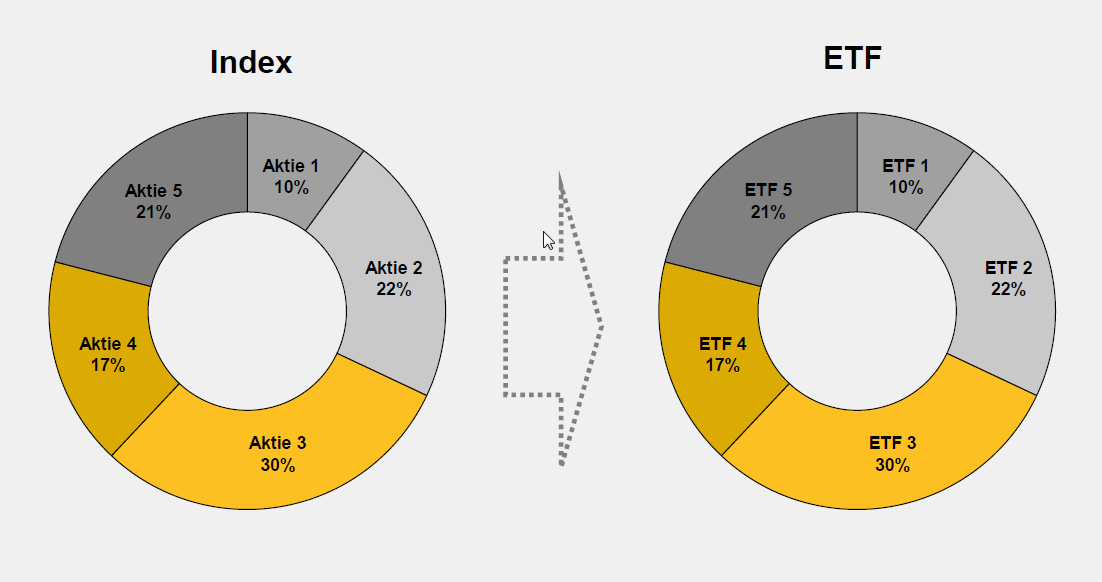

Physische Replikation des ETF

Physische Replikation baut auf der Grundidee des Indexnachbaus auf. Dabei wird dieser ETF so zusammengestellt, dass er tatsächlich die Aktien aller Unternehmen enthält, die sich auch im zugrunde liegenden Index befinden – beim Dax zum Beispiel alle 40 Aktien. Dabei ist der Anteil jeder Aktie genauso groß wie ihr jeweiliges Gewicht im Index.

Allerdings ist ein Index kein statisches Gebilde und Details verändern sich im Zeitablauf. So bleibt die Gewichtung einzelner Aktien entsprechend ihrer sich täglich ändernden Marktkapitalisierung nicht auf Dauer gleich. Zudem werden immer wieder einzelne Titel ausgetauscht. Die einen verlassen den Index, andere kommen neu hinzu. Um diese Dynamik nachzuvollziehen, gilt es beim ETF nach einer bestimmten Zeit die Gewichtungen anzupassen und einzelne Titel auszutauschen.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | BlackRock Asset Management Deutschland AG |

| Fondstyp | Aktienfonds |

| Anlagesegment | Welt Dividendenwerte Large Caps |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN | A0F5UH |

| ISIN | DE000A0F5UH1 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | - |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,46% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Kauf

Globale Anlagekonzepte sind zumeist die erfolgreichsten. Dies liegt an den häufig zeitlich unterschiedlich und sich damit ausgleichenden Konjunktur- und Aktienmarktverläufen. Dadurch gewinnen globale Finanzprodukte den Charakter eines Basisinvestments als stabiles Rückgrat eines Portfolios. Der Stoxx Global Select Dividend 100 berücksichtigt dabei Unternehmen aus Nordamerika, Europa und dem asiatisch-pazifischen Raum, die ein historisch hohes Dividendenwachstum haben.

Durch die Auswahl der immer dividendenstärksten Titel besitzt der ETF in der Tendenz einen stabileren Charakter als der Gesamtmarkt. Damit blieb er aber auch in Aufwärtsphasen häufig hinter der Marktentwicklung zurück. Allerdings hat sich das mechanistische Vorgehen des Stoxx Global Select Dividend mit der Auswahl der höchsten Dividendenzahler nicht immer bewährt. Studien zeigen bessere Erfolge mit dynamischeren Ansätzen. Hier gilt es Nutzen und Kosten abzuwägen.

Aktien Europa

Die mittelfristigen Aussichten für europäische Aktien halten wir für vielversprechend. Die EZB hat bereits acht Mal ihren Einlagensatz reduziert, die Staatsausgaben für Infrastruktur und Verteidigung im Euroraum dürften bald deutlich steigen, und die europäische Wirtschaft wird wohl ab 2026 stärker wachsen. Doch zunächst dürften noch weiter fallende Gewinnerwartungen der Unternehmensanalysten die Aktien bremsen. Schwächere Marktphasen bieten Gelegenheiten, Aktienpositionen in Europa auszuweiten.

Aktien USA

Im aktuellen Umfeld nachlassender Sorgen hinsichtlich (Geo-)Poltik, Nahost-Konflikt und konjunktureller Entwicklung, hat auch der US-Markt seinen Aufwärtstrend wieder aufgenommen. Die aber dennoch nachlassende konjunkturelle Dynamik und die hohe Bewertung limitieren allerdings das Aufwärtspotenzial. Die trumpsche Zollthematik kann zudem auch jederzeit wieder auf die Agenda kommen. Nach der Rally sollten zwischenzeitliche Konsolidierungen nicht überraschen.

Aktien Japan

Der Nikkei 225-Index nähert sich nach der Korrekturphase wieder dem Allzeithoch. Hoffnungen auf eine baldige Einigung im US-Zollstreit sowie ein Comeback einiger IT-Werte aus den Bereichen KI und Halbleiter führten zu Käufen. Auch die Stabilisierung des Yen half. Die Leitzinswende der BoJ dürfte anhalten, allerdings erwarten wir vorerst keine weitere starke Aufwertung des Yen. Das Votum für den japanischen Aktienmarkt bleibt unverändert Neutral.

12. August 2025

Struktur nach Regionen

Ladevorgang...

Struktur nach Währungen

Ladevorgang...

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | BlackRock Asset Management Deutschland AG |

| Fondstyp | Aktienfonds |

| Anlagesegment | Welt Dividendenwerte Large Caps |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN / ISIN | A0F5UH / DE000A0F5UH1 |

| Fondsauflage | 25.09.2009 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +24,01% / +44,02% / +71,99% |

| Volatilität (3 Jahre)3 | 10,13% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | - |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,46% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,46% |

| Laufende Vertriebsprovision4 | |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Kosteninformation

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

- Der Fonds ermöglicht die Teilhabe an der Entwicklung der internationalen Aktienmärkte und damit eine besonders breite Streuung (Diversifikation) des Fondsportfolios, sodass dieser weniger abhängig von der Entwicklung einzelner Regionen ist

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds

- Dieser ETF beinhaltet ein Kontrahentenrisiko von max. 10% des Nettoinventarwerts aus Derivaten (Swap)

Auswahl an Fondsunterlagen

Das ist der Text über dem Download