Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- Synthetische Index-Nachbildung

- Geringe Handelsspanne zwischen Kauf- und Verkaufskurs

15.09.2025

Investmentansatz

Anlageziel des Amundi Core Nasdaq-100 Swap UCITS ETF Dist

Der Amundi Core Nasdaq-100 Swap UCITS ETF Dist ist ein börsengehandelter Investmentfonds (Exchange Traded Fund). Ziel der Anlage ist die Nachbildung der Aufwärts- und Abwärtsbewegungen des NASDAQ-100 Notional Net Total Return Index („Benchmarkindex“) in US-Dollar, der für 100 der größten US-amerikansichen und internationalen Nicht-Finanzunternehmen repräsentativ ist. Gleichzeitig soll die Volatilität der Renditedifferenz zwischen Fonds und Benchmarkindex („Tracking Error“) so gering wie möglich gehalten werden. Das erwartete Niveau des Tracking Errors unter normalen Marktbedingungen wird im Prospekt angegeben.

Der Benchmarkindex ist ein Index des Typs „Net Total Return“ (Netto-Gesamtrenditeindex). Ein Netto-Gesamtrenditeindex berechnet die Performance der Indexkomponenten auf der Grundlage, dass sämtliche Dividenden oder Ausschüttungen in der Indexrendite nach Einbehaltung der Quellensteuer inbegriffen sind.

Synthetische ETF Struktur

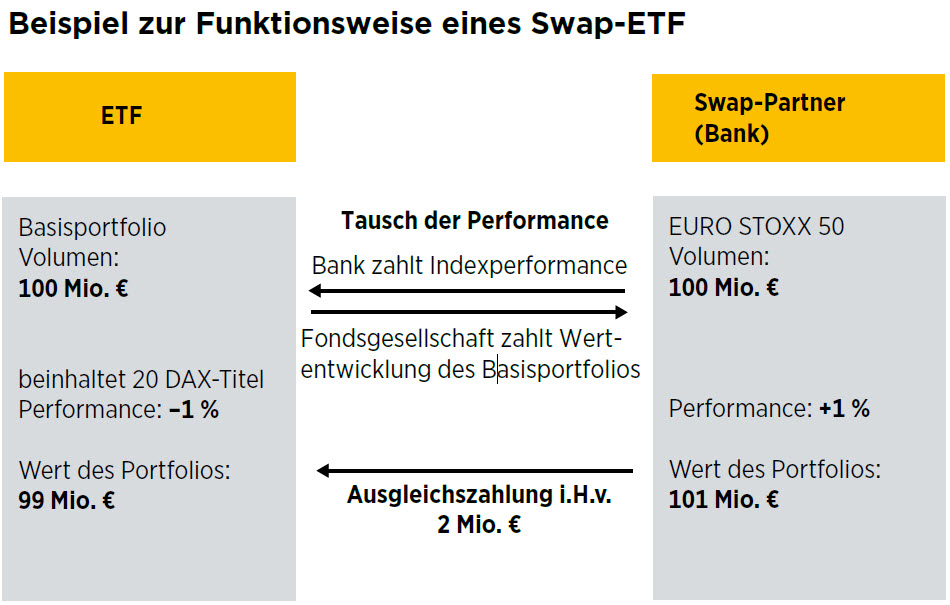

Dieser ETF wird über die swapbasierte Replikationsmethode (Nachbildung) abgebildet. Das bedeutet, swapbasierte ETFs investieren in der Regel nicht in die Bestandteile des abzubildenden Index. Vielmehr gibt es ein sogenanntes Trägerportfolio, welches in der Zusammensetzung deutlich vom abzubildenden Index abweichen kann. Um die Differenz in der Wertentwicklung zwischen dem Trägerportfolio (sogenannter Basket) und dem abzubildenden Index auszugleichen, schließt der Fonds mit einem Swap-Partner einen Tauschvertrag (sogenannter Index-Swap) ab.

Hieraus ergeben sich sowohl für den Swap-Partner als auch für den Fonds Zahlungsverpflichtungen. Entwickeln sich beispielsweise die im Index enthaltenen Wertpapiere besser als die vom Fonds erworbenen, ist der Swap-Partner verpflichtet, den Unterschied in der Wertentwicklung an den Fonds zu zahlen.

Der Hauptgrund der synthetischen Replikation ist, dass durch das Swap-Geschäft die Abweichung (der Tracking Error) zwischen der Wertentwicklung des Index und der des ETFs in der Regel nur sehr gering ist. Gerade bei sehr breiten oder illiquiden Marktindizes können synthetische ETFs unter anderem durch ihre Kostenoptimierung Vorteile bieten. So machen Handelsrestriktionen, unterschiedliche Zeitzonen und auch steuerliche Aspekte eine physische Replikation schwierig.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Amundi Luxembourg S.A. |

| Fondstyp | Aktienfonds |

| Anlagesegment | USA Large Caps Technologie |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Synthetisch |

| Ertragsverwendung | Ausschüttend |

| WKN | LYX05V |

| ISIN | LU2197908721 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,22% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Kauf

Investmentcase - Positives, aber begrenztes Performancepotenzial

Die Lage an den Märkten lässt sich derzeit so zusammenfassen: Der trumpsche Zollschock ist verdaut, und geopolitische Krisenherde im Iran, in Gaza oder in der Ukraine spielen am Aktienmarkt kaum eine Rolle. Entsprechend hat der US-Markt seinen Aufwärtstrend nach dem Zoll-Schock des „Liberation Day“ wieder aufgenommen und (in lokalen Währungen) im Vergleich zum europäischen Markt (MSCI Europe) wieder aufgeholt. Für den in Euro rechnenden Anleger liegt der europäische Markt aber aufgrund der Schwäche des US-Dollar deutlich höher.

Die bisherigen Treiber der Rally sind grundsätzlich noch intakt. Zwar hat sich die zuvor unterdurchschnittliche Aktienpositionierung der Anleger deutlich erhöht, dennoch wurden keine extremen Werte erreicht. Abflüsse aus Dollar nominierten Anlagen haben sich nicht weiter fortgesetzt. Im Gegenteil: Der US-Aktienmarkt verzeichnete jüngst sogar wieder sehr starke Zuflüsse. Von einer Flucht aus US-Aktien ist nichts zu sehen.

Hohe Bewertung, Zinssorgen und Abhängigkeit von Technologiewerten

In diesem Umfeld hat sich der Nasdaq sogar noch etwas besser als der S&P500 entwickelt. Die großen IT- und technologienahen Unternehmen, die den Nasdaq dominieren, bleiben zentrale Treiber des Gewinnwachstums und damit auch des Kurswachstums. Allerdings ist das Gesamtwachstum des Marktes stark von diesen wenigen Großunternehmen abhängig. Dies macht den Nasdaq anfällig für größere Einbußen, falls die hohen Erwartungen enttäuscht werden. Insgesamt zeigt sich, dass Anleger auf Gewinnenttäuschungen mit deutlicheren Kursabschlägen reagieren als in der Vergangenheit, was letztendlich zeigt, dass die Erwartungshaltung der Investoren bereits recht hoch ist.

Die aktuelle Bewertung liegt deutlich über dem historischen Durchschnitt. Um dieses hohe Niveau zu rechtfertigen, ist eine Fortsetzung der soliden Gewinnentwicklung erforderlich. Diese dürfte gegeben sein, wenngleich sich die Lücke zwischen dem Gewinnwachstum des Nasdaq und dem S&P500 perspektivisch einengen dürfte.

Ein weiterer Risikofaktor für den Nasdaq sind steigende Zinsen. Insbesondere bei Wachstumswerten, deren Bewertungen auf erwarteten zukünftigen Gewinnen basieren, spielen Zinsen eine zentrale Rolle. Der heutige Wert dieser zukünftigen Erträge wird mit den aktuellen Zinsniveaus berechnet (abgezinst). Steigen die Zinsen, sinkt der Barwert dieser Erträge, was die Bewertungen solcher Unternehmen negativ beeinflusst. Dies macht Wachstumswerte besonders anfällig für Zinserhöhungen.

Viele Technologiewerte, die stark auf langfristiges Wachstum ausgerichtet sind, schreiben derzeit noch Verluste und sind daher besonders anfällig für steigende Kapitalkosten. Diese Unternehmen finanzieren sich häufig durch niedrige Zinsen und die Aussicht auf zukünftige Gewinne. Steigende Zinsen würden nicht nur ihre Finanzierungskosten erhöhen, sondern auch den heutigen Wert ihrer künftig erwarteten Erträge verringern – beides belastet ihre Bewertungen erheblich.

Dennoch könnten die prognostizierten Zinssenkungen der US-Notenbank solche Wachstumswerte mittelfristig entlasten und dem Nasdaq weiteres Aufwärtspotenzial eröffnen.

Fazit

Der Nasdaq bleibt in einem insgesamt stabilen Umfeld, allerdings ist das Aufwärtspotenzial durch die hohe Marktbewertung und die makroökonomischen Unsicherheiten begrenzt. Während saisonal schwächere Wochen oder kurzfristige Kursrückschläge als Gelegenheiten für selektive Zukäufe betrachtet werden können, dürfte die langfristige Entwicklung vor allem durch die Gewinnentwicklung der zugrundeliegenden Unternehmen geprägt sein. Für europäische Anleger bleibt der schwächere US-Dollar ein zusätzlicher Faktor, der die Performance dämpfen könnte.

15. September 2025

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Amundi Luxembourg S.A. |

| Fondstyp | Aktienfonds |

| Anlagesegment | USA Large Caps Technologie |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Synthetisch |

| Ertragsverwendung | Ausschüttend |

| WKN / ISIN | LYX05V / LU2197908721 |

| Fondsauflage | 10.09.2020 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | -0,71% / +81,82% / +88,16% |

| Volatilität (3 Jahre)3 | 23,86% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,22% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,22% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

- Der Fonds ermöglicht eine gezielte Teilhabe an Aktienmarktchancen in den USA. Diese Fokussierung bietet die Chance, von der Entwicklung der Aktienmärkte in den USA zu profitieren

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Dieser ETF beinhaltet ein Kontrahentenrisiko von max. 10% des Nettoinventarwerts aus Derivaten (Swap)

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden

- Mit der Fokussierung auf Aktien aus den USA ist gleichzeitig jedoch auch das Risiko verbunden, dass sich der Aktienmarkt in den USA und somit auch der Fonds schwächer entwickelt als andere Regionen bzw. der Gesamtmarkt