Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- Anleihen von Unternehmen sind deutlich besser verzinst als Bundesanleihen

- Jährliche Ausschüttung der Erträge

30.09.2025

Investmentansatz

Anlageziel des iShares Euro Corporate Bond 1-5yr UCITS ETF

Der iShares Euro Corporate Bond 1-5yr UCITS ETF ist ein börsengehandelter Indexfonds (Exchange Traded Fund, ETF), der möglichst genau die Wertentwicklung vom Barclays Euro Corporate 1-5 Bond Index abbildet.

Um dieses Anlageziel zu erreichen, verfolgt dieser Fonds die Anlagestrategie, in ein Portfolio von fest verzinslichen Schuldtiteln zu investieren, das sich – soweit möglich und praktikabel – aus den Wertpapieren zusammensetzt, die den Barclays Capital Euro Corporate 1-5 Year Bond Index, den Referenzindex dieses Fonds, bilden.

Der Barclays Euro Corporate 1-5 Bond Index

Der Index bietet Zugang zu in Euro denominierten Unternehmensanleihen mit Investment Grade, die von Industrieunternehmen, Versorgern oder Finanzunternehmen emittiert wurden und in den Märkten der Eurozone börsennotiert sind. Der Index enthält ausschließlich Rentenpapiere mit einer Restlaufzeit von mindestens einem und maximal fünf Jahren und einem mindestens ausstehenden Volumen von 300 Millionen Euro je Emission.

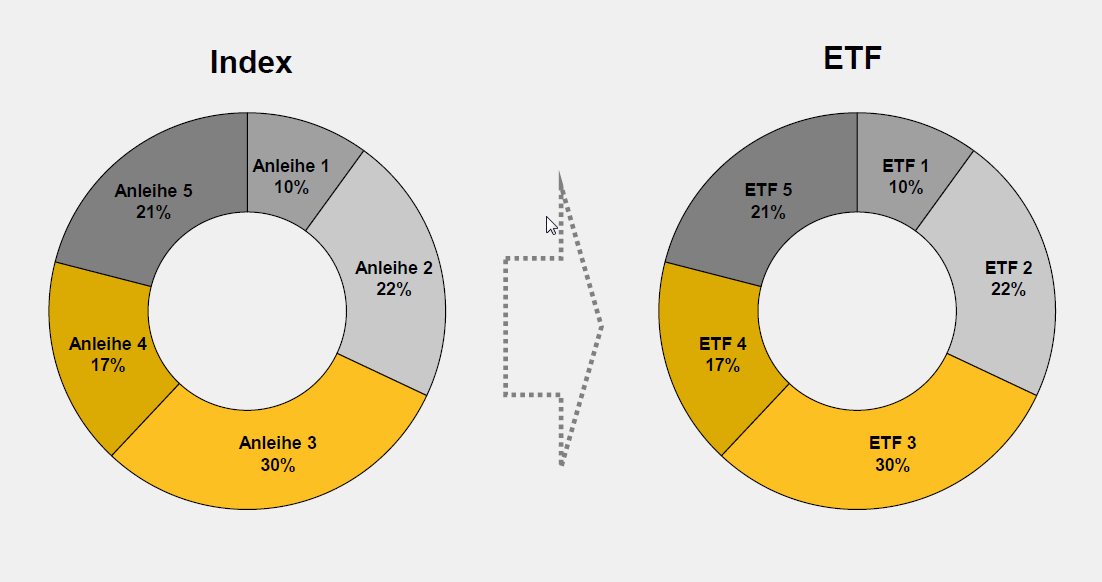

Physische Replikation des ETF

Physische Replikation baut auf der Grundidee des Indexnachbaus mit Wertpapieren auf. Dabei wird ein ETF so zusammengestellt, dass er tatsächlich die Anteile aller Wertpapiere enthält, die sich auch im zugrunde liegenden Index finden.

Allerdings ist ein Index kein statisches Gebilde und verändert sich im Detail. So bleibt die Gewichtung einzelner Wertpapiere entsprechend ihrer Marktkapitalisierung und Entwicklung nicht auf Dauer gleich. Zudem werden immer wieder einzelne Titel ausgetauscht. Die einen verlassen den Index, andere kommen neu hinzu. Um diese Dynamik nachzuvollziehen, gilt es beim iShares Barclays Capital Euro Corporate Bond 1-5 ETF nach einer bestimmten Zeit die Gewichtungen anzupassen und einzelne Papiere auszutauschen.

Zur Erzielung einer seinem Index ähnlichen Rendite setzt der Fonds Optimierungstechniken ein. Dies kann unter anderem die strategische Auswahl bestimmter Wertpapiere, aus denen sich der Index zusammensetzt, oder anderer festverzinslicher Wertpapiere sein, die eine ähnliche Wertentwicklung wie bestimmte Indexwerte aufweisen. Auch der Einsatz derivativer Finanzinstrumente (d. h. von Anlagen, deren Kurse bzw. Preise auf einem oder mehreren zugrunde liegenden Vermögenswerten basieren) kann hierzu zählen. Derivative Finanzinstrumente können zu Zwecken der Direktanlage eingesetzt werden.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | BlackRock |

| Fondstyp | Rentenfonds |

| Anlagesegment | Unternehmensanleihen Euro Kurzläufer |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Replikationsmethode | Teilreplizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN | A0RPWQ |

| ISIN | IE00B4L60045 |

| Produktgruppe | Renten, Rentenfonds, Renten-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,20% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Kauf

Unternehmensanleihen erfreuen sich weiter hoher Beliebtheit. Zwar bleiben die Renditen der Unternehmensanleihen attraktiv, deutliche Kursgewinne halten wir aber für unwahrscheinlich. Grundsätzlich empfehlen wir kürzere und mittlere Laufzeiten zum Kauf.

Der Barclays Euro Corporate 1-5 Bond Index bietet Zugang zu in Euro denominierten Unternehmensanleihen mit Investment Grade, die von Industrieunternehmen, Versorgern oder Finanzunternehmen emittiert wurden und in den Märkten der Eurozone börsennotiert sind. Der Index enthält ausschließlich Rentenpapiere mit einer Restlaufzeit von mindestens einem und maximal fünf Jahren. Der ETF eignet sich für Investoren, die passiv über den Index in Euro Unternehmensanleihen investieren wollen.

30. September 2025

Länder

Ladevorgang...

Laufzeiten

Ladevorgang...

Übersicht ausgewählter Strukturgrafiken

Länder

Ladevorgang...

Laufzeiten

Ladevorgang...

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | BlackRock |

| Fondstyp | Rentenfonds |

| Anlagesegment | Unternehmensanleihen Euro Kurzläufer |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Replikationsmethode | Teilreplizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN / ISIN | A0RPWQ / IE00B4L60045 |

| Fondsauflage | 25.09.2009 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +3,45% / +14,34% / +5,78% |

| Volatilität (3 Jahre)3 | 1,92% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,20% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,20% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

- Anleihen bieten eine laufende Verzinsung, Kurschancen sowie eine konstante Wertentwicklung

- Risikoaufschläge bei Unternehmensanleihen erhöhen das Renditepotenzial gegenüber Staatsanleihen

Risiken

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Kontrahentenrisiko: Die Zahlungsunfähigkeit von Institutionen, die Dienste wie die Verwahrung von Vermögenswerten anbieten oder als Kontrahent bei Derivategeschäften oder Geschäften mit anderen Instrumenten auftreten,kann zu Verlusten für die Anteilklasse führen.

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds

- Der Fonds legt direkt in die Bestandteile des Index an und seine Rendite hängt von der Wertentwicklung der im Index enthaltenen Anleihen ab

- Unternehmensanleihen unterliegen im Vergleich zu Staatsanleihen höheren Ausfallrisiken