Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- Physische Index-Nachbildung

- Geringe Handelsspanne zwischen Kauf- und Verkaufskurs

12.02.2026

Investmentansatz

Anlageziel des iShares Euro Stoxx Select Dividend 30(DE)UCITS ETF-DIS

Der iShares EURO STOXX Select Dividend 30 UCITS ETF (DE) ist ein börsengehandelter Indexfonds (Exchange Traded Fund, ETF), der möglichst genau die Wertentwicklung des EURO STOXX® Select Dividend 30 (Preisindex) abbildet. In dieser Hinsicht versucht der Fonds, den Referenzindex nachzubilden.

Der Index misst die Wertentwicklung der 30 nach der Dividendenrendite führenden Aktien aus dem EURO STOXX® Index, die bestimmten Kriterien entsprechen. Der Index enthält Unternehmen, die zum Zeitpunkt ihrer Aufnahme, in vier von fünf Kalenderjahren Dividenden gezahlt haben, in den letzten fünf Jahren kein negatives Dividendenwachstum erzielt haben, deren Ausschüttungsquote maximal 60% beträgt und die die Kriterien für Handelsvolumina erfüllen. Der Index wird nach dem Nettodividendenertrag gewichtet, wobei der Höchstanteil der Einzelunternehmen bei 15% liegt. Der Index wird jedes Jahr neu gewichtet.

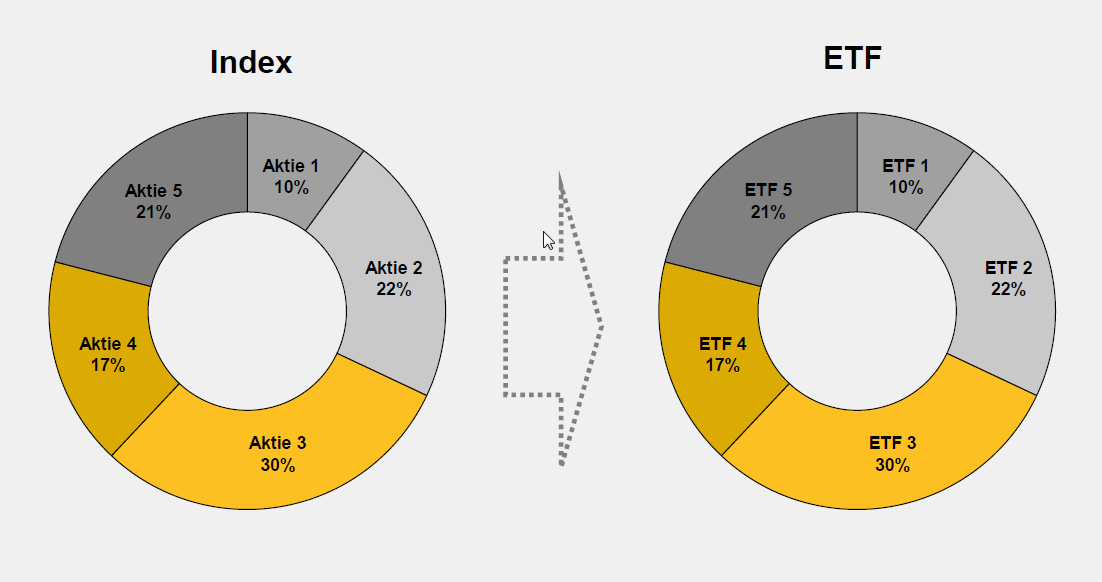

Physische Replikation des ETF

Physische Replikation baut auf der Grundidee des Indexnachbaus auf. Dabei wird dieser ETF so zusammengestellt, dass er tatsächlich die Anteile aller Wertpapiere enthält, die sich auch im zugrunde liegenden Index finden – beim Dax zum Beispiel alle 40 Aktien. Dabei ist der Anteil jeder Aktie genauso groß wie ihr jeweiliges Gewicht im Index.

Allerdings ist ein Index kein statisches Gebilde und verändert sich im Detail. So bleibt die Gewichtung einzelner Aktien entsprechend ihrer Marktkapitalisierung und Entwicklung nicht auf Dauer gleich. Zudem werden immer wieder einzelne Titel ausgetauscht. Die einen verlassen den Index, andere kommen neu hinzu. Um diese Dynamik nachzuvollziehen, gilt es beim ETF nach einer bestimmten Zeit die Gewichtungen anzupassen und einzelne Titel auszutauschen.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | BlackRock Asset Management Deutschland AG |

| Fondstyp | Aktienfonds |

| Anlagesegment | Eurozone Dividendenwerte |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN | 263528 |

| ISIN | DE0002635281 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,31% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Kauf

Wir blicken 2026 optimistisch auf die Weltkonjunktur

Nach einem schwierigen Jahr 2025 mit einigen konjunkturellen Rückschlägen blicken wir für das kommende Jahr zuversichtlich auf die Weltkonjunktur. So dürfte die US-Konjunktur 2026 mit 2,2% etwas stärker wachsen als 2025, da die US-Notenbank der Wirtschaft mit Leitzinssenkungen wahrscheinlich unter die Arme greift. Für Deutschland erwarten wir dank des XXL-Fiskalpakets eine Wachstumsbeschleunigung von 0,1% auf 1,2%. Und im für viele europäische Unternehmen wichtigen Exportmarkt China dürfte sich das Wachstum im Bereich von 4% stabilisieren, da die chinesische Regierung 2026 wahrscheinlich weitere Nachfrageprogramme starten wird.

Die Inflation im Euroraum dürfte sich 2026 im Bereich der Zielmarke der Europäischen Zentralbank von 2% einpendeln. Daher erwarten wir 2026 einen unveränderten EZB-Einlagensatz von 2%. In den USA halten wir dagegen rückläufige Leitzinsen für wahrscheinlich, unter anderem aufgrund des steigenden politischen Drucks auf die Notenbank. Der US-Leitzins (oberes Band) dürfte bis Ende 2026 auf 2,5% gesenkt werden. Die wahrscheinlich weiter fallenden Leitzinsen in den USA bei unveränderten Leitzinsen im Euroraum sind ein wichtiger Trend für unsere Prognose, dass europäische Aktien zwar 2026 steigen dürften, jedoch nicht so stark wie der MSCI-Welt.

Analysten erwarten 11% Gewinnwachstum, wir halten 4% bis 6% für wahrscheinlich

Das von den Analysten für den Euro Stoxx 50 erwartete Gewinnwachstum für das Geschäftsjahr 2025 ist seit Jahresbeginn von 8% auf nur noch 3% gefallen. Vor allem die Unruhe aufgrund des US-Handelsstreits bewegte die Analysten dazu, ihre Gewinnprognosen nach unten anzupassen. Zudem trübte der starke Euro die Gewinnperspektiven der stark exportabhängigen Unternehmen. Dem Geschäftsjahr 2026 blicken die Unternehmensanalysten mit großem Optimismus entgegen, denn das Gewinnwachstum soll sich auf 11% beschleunigen.

Euro Stoxx 50-KGV liegt mit 15,9 leicht über dem Zehnjahres-Mittel von 14,6

Der Euro Stoxx 50 geht mit einer recht hohen Bewertung in das Aktienjahr 2026. So liegt das Kurs-Gewinn-Verhältnis (KGV) mit 15,9 nahe einem Vier-Jahres-Hoch, verglichen mit einem Zehn-Jahres-Durchschnitt von 14,6. Der Handelsstreit mit den USA drückte das KGV im Frühjahr 2025 kurzzeitig von 16 auf unter 14, bevor sich das KGV dann recht schnell wieder auf 16 erholte. Für 2026 gehen wir davon aus, dass sich die KGV-Bewertung für den Euro Stoxx 50 größtenteils auf dem aktuellen Niveau seitwärts bewegen wird. Bei einer stagnierenden Bewertung wird daher das 2026er-Gewinnwachstum der Euro Stoxx 50-Unternehmen wohl entscheiden, wie stark der Euro Stoxx 50 im Börsenjahr 2026 steigen kann.

Fazit

Wir erwarten 2026 eine positive Performance für die europäischen Aktienmärkte. Die EZB hat bereits acht Mal ihren Einlagensatz reduziert, die Staatsausgaben für Infrastruktur im Euroraum dürften steigen, und die deutsche Wirtschaft wird wohl stärker wachsen. Schwächere Marktphasen bieten Gelegenheiten, Aktienpositionen in Europa auszuweiten. Jedoch werden die Unternehmensgewinne wohl auch 2026 nur leicht wachsen. Wir erwarten daher gegenüber dem MSCI-Welt eine unterdurchschnittliche Entwicklung. Wir votieren den ETF weiterhin mit „Kauf“.

12. Februar 2026

Struktur nach Regionen

Ladevorgang...

Top Holdings

Ladevorgang...

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | BlackRock Asset Management Deutschland AG |

| Fondstyp | Aktienfonds |

| Anlagesegment | Eurozone Dividendenwerte |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN / ISIN | 263528 / DE0002635281 |

| Fondsauflage | 03.05.2005 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +33,02% / +51,90% / +69,94% |

| Volatilität (3 Jahre)3 | 12,35% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,31% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,31% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Kostenaufklärung

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten, auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten, sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds

- Dieser ETF beinhaltet ein Kontrahentenrisiko von max. 10% des Nettoinventarwerts aus Derivaten (Swap)