Segmenteinschätzung: Übergewichten

Unternehmensanleihen (Financials)

Fazit

Die Laufzeit sowie die Struktur des Wertpapiers passen zu unserer aktuellen Markterwartung.

12. September 2025 13:52 Uhr

Stammdaten

| WKN | CZ43ZR |

| ISIN | DE000CZ43ZR9 |

| Produktgruppe | Renten, Rentenfonds, Renten-ETFs |

| Zeichnung | 26.01.2023 - max. 07.02.2023 14:00 Uhr |

| Endfälligkeit | 10.02.2025 |

Weitere Daten

| Währung | EUR |

| Ausgabetag | 07.02.2023 (Valuta 10.02.2023) |

| Emittent | Commerzbank AG |

| Kupon (1. Jahr): | 2,8% p.a. |

| Kupon (2. Jahr): | 3,0% p.a. |

Funktionsweise

Allgemeine Marktentwicklung: Anleihen

Die EZB hat voraussichtlich das Ende ihres Zinssenkungszyklus erreicht. Der Markt rechnet vorerst nicht mehr mit weiteren Senkungen. Die Inflationsrate im Euroraum pendelt sich auf dem EZB-Ziel von 2% ein. Die Kernteuerungsrate ohne Energie, Nahrungs- und Genussmittel könnte aber in den kommenden Monaten etwas abnehmen, liegt derweil bei rund 2,3%. Die Inflation insgesamt dürfte sich in den kommenden Quartalen über den Erwartungen der EZB festsetzen, was weitere Zinssenkungen durch die Zentralbank unwahrscheinlich erscheinen lässt.

Die US-Notenbank Fed steht unter erheblichen politischen Druck, die Zinsen zu senken. Wegen des von den US-Zöllen zu erwartenden Inflationsschubs dürfte die Fed jedoch nur langsam vorgehen. 2026 rechnen wir mit mehr Schritten, auch wegen des Wechsels an der Fed-Spitze.

Aufgrund der Leitzinssenkungen der vergangenen Monate sind die Renditen im kurzen Laufzeitenbereich sowohl im Euroraum als auch in den USA stark zurückgegangen. Die Zinsstrukturkurven sind damit wieder normal, also nicht mehr invers wie in den vergangenen Jahren. Das heißt, die kürzeren Laufzeiten weisen nun eine niedrigere Rendite als die längeren Laufzeiten auf.

Wegen der Emissionsdynamik und der Auswirkungen der höheren Staatsausgaben auf Wachstum und Inflation rechnen wir langfristig mit einem Aufwärtsdruck auf Bundrenditen. So dürfte die 10-jährige Bundrendite zwischenzeitlich auch einmal die 3%-Marke erreichen. Das nach wie vor schwelende Thema US-Zölle hingegen treibt Investoren in den sicheren Hafen der Staatsanleihen, wovon die Kurse der Bundesanleihen profitieren, was renditesenkend wirkt.

Noch bleibt die wirtschaftliche Entwicklung im Euroraum verhalten. So wuchs die Wirtschaft im Euroraum im 2. Quartal 2025 nur um 0,1% Q/Q (+1,4% J/J). Für 2025 rechnen wir mit einem moderaten konjunkturellen Aufschwung (+1,0% J/J). 2026 dürfte die Wirtschaft im Euroraum um 1,2% J/J wachsen. Allerdings kämpft die deutsche Wirtschaft mit zahlreichen strukturellen Problemen. Deshalb reagieren nach wie vor Unternehmen mit Produktionseinschränkungen oder planen sogar Verlagerungen ins Ausland. Das Risiko von Kreditausfällen der betroffenen Unternehmen und entsprechender Belastungen für die kreditgebenden Banken sollte sich mit dem anziehenden Wirtschaftswachstum allmählich aber verringern.

Die kreditfinanziert massiv gestiegene Nachfrage nach Rüstungsgütern und Infrastruktur wird von 2026 an auf eine Volkswirtschaft mit Fachkräftemangel treffen. Ein beträchtlicher Teil der Mehrausgaben von jährlich gut 2% des Bruttoinlandsprodukts wird also in höheren Preisen verpuffen. Das preisbereinigte Bruttoinlandsprodukt dürfte daher weniger steigen, als es die Mehrausgaben vermuten lassen.

Die Banken in unserem Investmentuniversum sind solide aufgestellt

Aufgrund der nach der Finanzkrise von 2008 eingeleiteten Maßnahmen stehen die meisten europäischen Banken heutzutage viel besser da: Viele Institute stärkten wegen der inzwischen verschärften Regulierung ihr Eigenkapital. Zudem konnten sie ihre Problemkredite stark verringern. Lag die Quote notleidender Kredite (sogenannte NPL-Ratio) laut Europäischer Bankenaufsicht EBA im Euroraum 2015 noch bei über 6%, ging die Quote auf 1,9% zurück (Stand August 2025). Deutsche Banken weisen mit 1,6% sogar eine noch bessere Quote aus.

Die Regularien und die von der EZB regelmäßig durchgeführten Stresstests zwingen die Banken, ihre Risikotragfähigkeit ständig zu überprüfen und ausreichend Risikopuffer vorzuhalten. Im letzten Stresstest aus dem Frühjahr 2025 (veröffentlicht August 2025) zeigten sich die untersuchten europäischen Banken ordentlich gerüstet, einen unerwartet starken Zinsanstieg wegzustecken.

Risiken für Halter von Bankanleihen

Investoren sollten bedenken, dass sie im Fall einer Schieflage der Bank zur Finanzierung einer Rekapitalisierung herangezogen werden können. Dabei ist zwischen zwei Klassen von Senioranleihen zu unterscheiden: Den sogenannten Senior-Preferred-Anleihen (SP) und den gegenüber diesen nachrangigen Senior-Non-Preferred-Anleihen (SNP) oder auch „Senior Bail-in“ genannt. Die SNP-Anleihen weisen daher höhere Risikoaufschläge auf, was sich – wegen des höheren Risikos – auch in einer höheren Rendite niederschlägt.

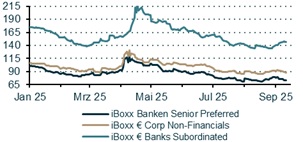

Entwicklung der Renditen und Empfehlung

Die Risikoaufschläge (Spreads) von Financials befinden sich gegenüber Bundesanleihen auf mehrjährigen Tiefs. Eine deutliche Einengung erwarten wir erst einmal nicht mehr. Die Aussicht auf massiv höhere Staatsverschuldungen im Euroraum ließ die Renditen von Staatsanleihen im Jahresverlauf 2025 ansteigen. Das allgemeine höhere Renditeniveau von Financials stellt aber einen Sicherheitspuffer dar, sollten sich die Spreads erhöhen.

Risikoaufschläge gegenüber Bundesanleihen in Basispunkten

Quelle: Bloomberg, Commerzbank

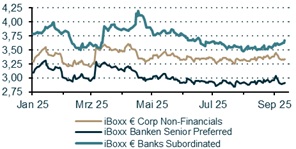

Wir präferieren aktuell den kurzen und mittleren Laufzeitenbereich. Lauzeiten ab 5,5 Jahren votieren wir mit „Halten“.

Anleiherenditen in Prozent

Quelle: Bloomberg, Commerzbank.

Hinweis zu Hochzinsanleihen (High Yield-Anleihen)

Hochzinsanleihen, auch High Yield- oder Junk-Bonds genannt, sind festverzinsliche Wertpapiere von Unternehmen oder Staaten mit minderer Kreditwürdigkeit. Sie weisen erhöhte Ausfallrisiken auf, weshalb Investoren eine entsprechend höhere Rendite relativ zu bonitätsstarken Unternehmens- und Staatsanleihen für ihr Engagement einfordern können.

Ratingagenturen wie die drei etablierten US-amerikanischen Agenturen Standard & Poors (S&P), Moody’s und Fitch bewerten in regelmäßigen Abständen die Bonität von Anleihen. Für die Bewertung einer Anleihe schauen die Ratingagenturen sowohl auf qualitative Faktoren wie die Unternehmensführung oder bei Staatsanleihen auf die Stabilität der Regierung, als auch auf quantitative Daten wie Unternehmenskennzahlen oder Wirtschaftsdaten eines Landes.

Das von S&P geläufige AAA steht hierbei dabei für beste Qualität, D ist gleichbedeutend mit einer Zahlungsunfähigkeit. Somit gilt: Je niedriger das Rating einer Anleihe, desto höher das Risiko eines Investments. Ab einem Rating von BB+ bewegt sich die Bonitätsnote im sogenannten Non-Investmentgrade-Bereich (Speculative Grade), sodass man von Hochzinsanleihen oder auch High Yield-Anleihen spricht.

Häufig sind die ausgebenden Staaten oder Unternehmen erheblich verschuldet. Umso schwächer das Rating, desto fraglicher kann es sein, ob eine Rückzahlung überhaupt erfolgt. Aber auch wenn es nicht zu einem Ausfall des Nominals kommt, kann das Risiko bestehen, dass Zinsen aufgeschoben oder nicht gezahlt werden oder sich die Bewertung einer Anleihe während der Laufzeit weiter verschlechtert.

Im Gegenzug bedeutet dies aber auch: Erholt sich die Wirtschaft eines Landes oder erholen sich die Wirtschaftsdaten eines Unternehmens, bieten Hochzinsanleihen – nicht nur im Falle einer Heraufstufung des Ratings –häufig deutliches Potenzial für Kurssteigerungen.

Grundsätzlich lässt sich bei Hochzinsanleihen sagen, dass der Risikoaufschlag bzw. dessen Veränderungen oftmals einen größeren Einfluss auf die Gesamtperformance hat als das vorherrschende Zinsniveau. Dies hat zum einen zur Folge, dass Hochzinsanleihen im Vergleich zu Investmentgrade Unternehmensanleihen mitunter eine niedrigere Sensitivität gegenüber Zinsänderungsrisiken aufweisen können. Zum anderen ähnelt die Entwicklung von Hochzinsanleihen in vielen Fällen eher dem des Aktienmarktes, denn anderen (Sub-) Rentensegmenten. Dies jedoch mit dem Vorteil, dass Forderungen der Anleihegläubiger im Falle einer Insolvenz des ausgebenden Unternehmens Vorrang vor Forderungen der Aktionäre haben.

Diese Einschätzung gilt sowohl für US-Dollar High-Yield-Anleihen als auch für Euro-High-Yield-Anleihen.

Aktuelle Entwicklung von Hochzinsanleihen (High Yield-Anleihen)

Die Risikoaufschläge (Spreads) von High-Yield-Anleihen im Euroraum und auch die US-Dollar High-Yields zeigten 2025 in der Tendenz fallende Risikoaufschläge und damit sinkende Renditen. Diese Entwicklung wurde nur kurzfristig von US-Präsident Trumps Zollankündigungen im April unterbrochen. Der deutliche Renditeanstieg verflüchtigte sich aber nach kurzer Zeit in beiden Währungsräumen schnell. Aufgrund der eher verhaltenen wirtschaftlichen Aussichten sowie der politischen Unsicherheiten halten wir das weitere Einengungspotential jedoch für begrenzt. Die aktuellen Renditen dürften allerdings noch auskömmlich genug sein, um etwaige temporäre Spreadausweitungen zu kompensieren.

Die Anlageidee ist unter der Berücksichtigung einer angemessenen Depotstruktur zu sehen.

Struktur der Anleihe

Die StufenZins Anleihe ist eine Schuldverschreibung und zählt somit zum Fremdkapital der Commerzbank AG. Die Anleihe hat eine Laufzeit von 2 Jahren und ist mit einem während der Laufzeit ansteigenden Kupon ausgestattet. Anleger*innen erhalten im ersten Laufzeitjahr eine Verzinsung von 2,8% p.a. Die Verzinsung steigt dann im zweiten und damit letzten Laufzeitjahr um 0,20 Prozentpunkte an und beträgt somit 3,0% p.a..

Rückzahlung

Die Anleihe wird in EUR ausgegeben und am Laufzeitende zu 100% des Nennbetrages zurückgezahlt.

Impressum

| Autoren: | Martin Bordt (Spezialist Strukturierte Produkte), Karsten Eberle (Spezialist Strukturierte Produkte), Jan Schneider (Spezialist Strukturierte Produkte) | |

| Verantwortlich: | Jörg Schneider | |

| Datum der Veröffentlichung: | 12. September 2025 |

Wichtige Hinweise

Wichtige Hinweise

Diese Information ist eine Marketingunterlage im Sinne des Wertpapierhandelsgesetzes, d.h. sie genügt nicht allen Anforderungen für Finanzanalysen und für die Commerzbank AG oder ihre Mitarbeiter besteht kein gesetzliches Verbot, vor Veröffentlichung der Information in den darin genannten Wertpapierprodukten zu handeln.

Adressat

Die hier wiedergegebenen Informationen und Wertungen („Information“) sind primär für den Kunden der Commerzbank AG in Deutschland bestimmt. Insbesondere ist die Information nicht für Kunden oder andere Personen mit Sitz oder Wohnsitz in Großbritannien, den USA oder in Kanada bestimmt und darf nicht an diese Personen weitergegeben bzw. in diese Länder eingeführt oder dort verarbeitet werden.

Kein Angebot; keine Beratung

Diese Information dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Diese Ausarbeitung allein ersetzt nicht eine individuelle anleger- und anlagegerechte Beratung.

Informationsquellen; Aktualisierungsbedingungen

Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Wesentliche Informationsquellen für diese Ausarbeitung sind Informationen die die Commerzbank AG für zuverlässig erachtet. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung. Ob und in welchem zeitlichen Abstand eine Aktualisierung dieser Ausarbeitung erfolgt, ist vorab nicht festgelegt worden.

Darstellung von Wertentwicklung

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft. Die Wertentwicklung kann durch Währungsschwankungen beeinflusst werden, wenn die Basiswährung des Wertpapiers/ Index von EURO abweicht.

Andere Interessen der Commerzbank AG; Hinweis zu möglichen Interessenkonflikten

Als Universalbank kann die Commerzbank AG oder eine andere Gesellschaft der Commerzbank Gruppe mit Emittenten von in der Information genannten Wertpapieren in einer umfassenden Geschäftsverbindung stehen (z.B. Dienstleistungen im Investmentbanking Kreditgeschäfte). Sie kann hierbei in Besitz von Erkenntnissen gelangen, die in der Information nicht berücksichtigt sind. Ebenso können die Commerzbank AG, eine andere Gesellschaft der Commerzbank Gruppe oder Kunden der Commerzbank AG Geschäfte in oder mit Bezug auf die hier angesprochenen Wertpapiere getätigt haben.

Nähere Informationen zu möglichen Interessenkonflikten der Commerzbank AG finden Sie unter www.commerzbank.de/wphg.

Votenverteilung

Eine Übersicht der Votenverteilung für das vergangene Quartal über alle von der Investmentstrategie des Geschäftsfeldes PC der Commerzbank AG analysierten Werte, verglichen mit der Votenverteilung für Werte, für die die Commerzbank AG Investment-Banking-Dienstleistungen erbringt, finden Sie unter www.commerzbank.de/wphg.

Votenänderungen

Die Voten der Anlageexperten des Geschäftsfeldes PC der Commerzbank AG in den vergangenen 12 Monaten lauteten:

Zur Vermeidung von Interessenskonflikten erfolgt keine Votierung

Das Votum bezeichnet die zentrale, auf Markt- und Produktmerkmalen begründete allgemeine Einschätzung der Commerzbank Anlageexperten zum jeweiligen Produkt. das Votum stellt hingegen keine individuelle Anlageempfehlung dar. Weitere Informationen zu unserer Votensystematik finden Sie unter www.commerzbank.de/wphg.

Zuständige Ausichtbehörden

Eurpäische Zentralbank, Sonnemannstraße 20, 60314 Frankfurt am Main

Bundesanstalt für Finanzdienstleistungsaufsicht, Graurheindorfer Str. 108, 53117 Bonn und Marie-Curie-Str. 24-28, 60439 Frankfurt am Main