Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Starker Kauf

Highlights

- Überzeugende Wertentwicklung gerade auch in unruhigen Marktphasen

- Sehr flexible und dynamische Aufteilung der Anlageklassen

- Klare und unabhängige Meinung zum gesamtwirtschaftlichen Umfeld (Flossbach von Storchs Weltbild)

- Gold (indirekt) als Währung der letzten Instanz ist strategisches Investment

12.02.2026

Investmentansatz

Das Anlageziel des Fonds

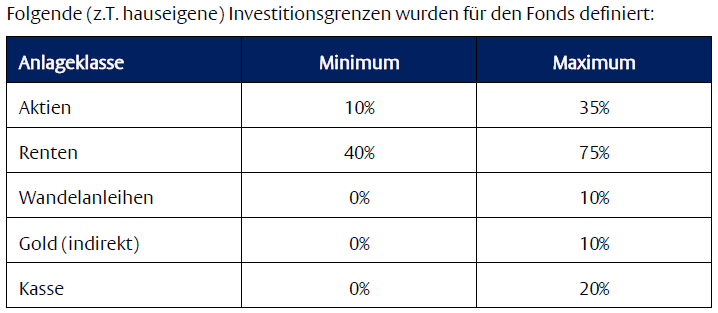

Das Fondsmanagement verfolgt seit Auflage eine Absolute Return Strategie. Oberstes Ziel des Fonds ist es, langfristig attraktive Renditen für die Anleger zu erwirtschaften. Dazu investiert das Fondsmanagement überwiegend in Aktien, Anleihen und Edelmetalle (indirekt), wobei die Aktienquote auf maximal 35% des Nettovermögens beschränkt ist. In seinen Allokationsentscheidungen ist das Fondsmanagement höchst flexibel und orientiert sich hierbei nicht an einem Vergleichsindex.

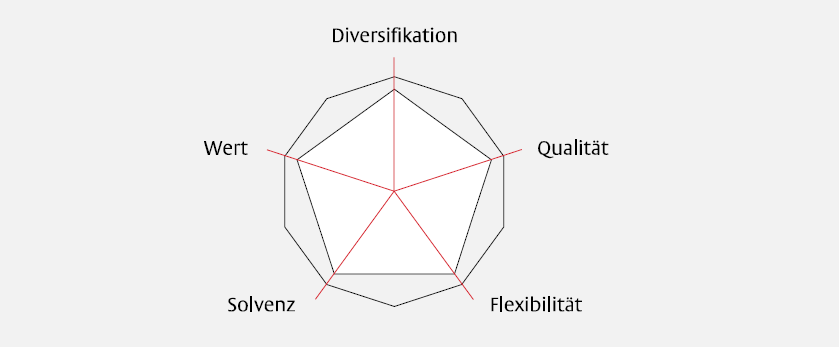

Vermögenspentagramm & fundamental basiertes Weltbild

Im Flossbach von Storch - Multi Asset - Defensive orientiert sich Flossbach von Storch an seiner Philosophie (Vermögenspentagramm) und seinem fundamental basierten Weltbild. Mit dieser Kombination versuchen sie, die Risiken des Kapitalmarktes bestmöglich zu verstehen - denn gänzlich ausschließen kann man diese Risiken nicht.

Vermögenspentagramm:

Quelle: Flossbach von Storch

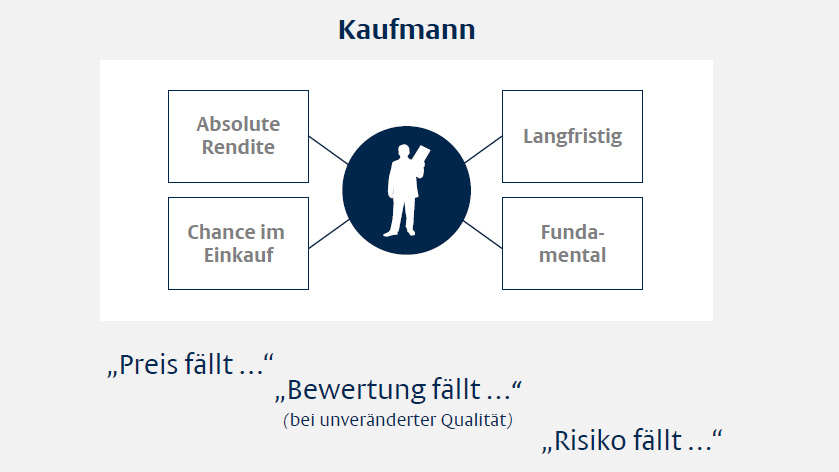

Kaufmännisch Denken und Handeln

Dabei denkt und handelt das Fondsmanagement kaufmännisch mit großem Verantwortungsbewusstsein. Den Wunsch eines defensiven Investors, mit einem mittelfristigen Anlagehorizont von mind. 3 – 5 Jahren, hat man bei allen Anlageentscheidungen im Fokus - langfristige Vermögensmehrung bei überschaubarer Schwankung.

Mit einer intelligenten Diversifikation über verschiedene Assetklassen und einem aktiven, benchmarkunabhängigen Ansatz ist Flossbach von Storch überzeugt, diese Zielvorgabe erfüllen zu können. Der Investmentfokus konzentriert sich dabei auf Unternehmen mit nachhaltig erfolgreichen Geschäftsmodellen, einem guten Management und einer soliden Bilanz. Für diese Analyse wird auf das hauseigenen Qualitäts- und Cashflow-Rating Modell zurückgegriffen. Zur Einschätzung öffentlicher Schuldner hat Flossbach von Storch ein eigenes Länderrating entwickelt.

Chancen-Risikoverhältnis entscheidet

Im Rahmen der festgelegten Anlagerichtlinien (Bandbreiten) entscheidet das Chance-Risikoverhältnis darüber, ob das Investment in Form von Fremdkapital (Renten) oder Eigenkapital (Aktien) umgesetzt wird.

Quelle: Flossbach von Storch

Nachhaltigkeitsansatz

Bitte beachten Sie, dass der Nachhaltigkeitsansatz des Flossbach von Storch Multi Asset Defensive von Ihren persönlichen Nachhaltigkeits- und Ethikvorstellungen abweichen kann. Dies kann insbesondere die Investition in einzelne Unternehmen betreffen.

Der Fondsmanager berücksichtigt im Rahmen der Investitionsstrategie die wichtigsten nachteiligen Auswirkungen der Investitionsentscheidung auf Nachhaltigkeitsfaktoren (principal adverse impacts). Der Fokus liegt dabei auf einer Verringerung bestimmter Indikatoren aus den Kategorien Treibhausgasemissionen und Soziales/Beschäftigung durch eine aktive Mitwirkungspolitik.

Flossbach von Storch versteht sich als konstruktiver Sparringspartner (wo möglich) oder als Korrektiv (wo nötig), das den investierten Unternehmen sinnvolle Vorschläge macht und das Management bei der Umsetzung begleitet. Leitet das Management die notwendigen Schritte zu einem nachhaltigen Geschäftsmodell nicht in ausreichendem Umfang ein, nutzt das Fondsmanagement seine Stimmrechte im Zusammenhang mit den hauseigenen Investmentfonds oder reduziert bzw. verkauft die Beteiligung.

Ausgeschlossen werden jegliche direkten oder indirekten Investitionen, die sich auf Unternehmen mit einem Umsatz aus:

- >10% in Bezug auf Herstellung und Vertrieb von Rüstungsgütern (>0% in Bezug auf geächtete Waffen)

- >5% in Bezug auf Tabakproduktion

- >30% in Bezug auf Herstellung und Vertrieb von Kohle

beziehen. Ein Ausschluss erfolgt ebenfalls für Unternehmen mit schwerem Verstoß gegen die Prinzipien des United Nations Global Compact.

Weitergehende und detaillierte Informationen zum Nachhaltigkeitsansatz des Fonds können dem aktuellen Verkaufsprospekt entnommen werden.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Flossbach von Storch Invest S.A. |

| Fondstyp | Mischfonds |

| Anlagesegment | Welt Defensiv |

| Managementtyp | Aktiv |

| Währung | EUR |

| Ertragsverwendung | Ausschüttend |

| WKN | A0M43U |

| ISIN | LU0323577923 |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 3,00% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 1,62% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Starker Kauf

Unter Berücksichtigung des Inflationsziels der Europäischen Zentralbank (EZB) von 2% p.a., strebt das Fondsmanagement an, das eingesetzte Kapital langfristig zu erhalten. Das heißt allerdings nicht, dass jedes Jahr eine positive Wertentwicklung garantiert werden kann. Voraussetzung für den Erfolg ist vielmehr ein mittel- bis langfristiger Anlagehorizont von mind. 3 – 5 Jahren.

Sehr flexibel mit hohen Freiheiten für den Erfolg

Das Fondsmanagement verfolgt eine absolute Renditestrategie und ist dabei nicht von den Restriktionen eines Vergleichsindex eingeschränkt. Das Potenzial einer Investition muss mögliche Verlustrisiken deutlich überkompensieren. Dabei kann sich der Fonds innerhalb seiner Allokationsbandbreiten frei bewegen. Neben Aktien und Renten investiert der Fonds auch in Gold (indirekt). Das Gold-Investment wird dabei als absolute Krisenversicherung, als Währung der letzten Instanz, eingesetzt.

Kaufmännisches Verständnis

Am Flossbach von Storch Multi Asset-Defensive gefällt uns die kaufmännische Herangehensweise sehr gut. Für Flossbach von Storch ist dies auch elementar für einen langfristigen Anlageerfolg. Hierbei werden Kursrückgänge bei den einzelnen Investments nicht per se als Risiko gesehen.

Quelle: Flossbach von Storch

Ein tieferer Einstiegskurs bedeutet ein geringeres Risiko, weil es das Renditepotenzial erhöht – vorausgesetzt, an der Substanz des Unternehmens hat sich nichts verändert. Kursschwankungen sind aus ihrer Sicht nichts Schlechtes, im Gegenteil, sie können Sonderangebote bescheren. Der Gewinn liegt bekanntlich (auch) im Einkauf.

Mischfonds bleiben attraktiv

Multi Asset lohnt sich: In den vergangenen Jahren hat sich das Chancen-Risiko-Verhältnis für viele Anlagen deutlich verbessert. Trotz der erfolgten Leitzinssenkungen bieten Anleihen über alle Laufzeiten und Bonitäten hinweg attraktive Renditen. Dadurch können Anleihen ihren diversifizierenden Puffer im Portfolio entfalten und einen bedeutenden Beitrag zum Gesamtergebnis leisten. Auch Gold bleibt in diesem Marktumfeld eine sehr wichtige Komponente. Der Flossbach von Storch Multi Asset Defensive erzielte im Jahr 2025 eine Wertentwicklung von 4,9%. Über die vergangenen drei Jahre konnte per 31.12.2025 ein Gesamtergebnis von 19,8% (6,2% p.a.) erzielt werden.

Wir sind von der Qualität des Fondsmanagement überzeugt und erwarten auch in den kommenden Jahren eine überzeugende Wertentwicklung des Fonds.

12. Februar 2026

Struktur nach Branchen

Ladevorgang...

Struktur nach Anlageklassen

Ladevorgang...

Übersicht ausgewählter Strukturgrafiken

Struktur nach Anlageklassen

Ladevorgang...

Struktur nach Branchen

Ladevorgang...

Struktur nach Bonität

Ladevorgang...

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Flossbach von Storch Invest S.A. |

| Fondstyp | Mischfonds |

| Anlagesegment | Welt Defensiv |

| Managementtyp | Aktiv |

| Währung | EUR |

| Ertragsverwendung | Ausschüttend |

| WKN / ISIN | A0M43U / LU0323577923 |

| Fondsauflage | 24.10.2007 |

| Orderannahmezeit | Erfassung bis 13.00 (t), Bewertungstag: t+1, Valuta: t+3 |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +3,12% / +18,47% / +12,68% |

| Volatilität (3 Jahre)3 | 3,51% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 3,00% |

| Verwaltungsvergütung | 1,465% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 1,62% |

| Laufende Vertriebsprovision4 | 55,29% der Verwaltungsvergütung |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich wird der angegebene Ertragsanteil, orientiert am Ausgabeaufschlag erhoben. Er variiert jedoch in Abhängigkeit des gewählten Depotmodells. So fällt z.B. beim PremiumDepot und PremiumFondsDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

- Der Fonds ermöglicht die Teilhabe an der Entwicklung der internationalen Aktien-, Renten-, und Edelmetallmärkte und damit eine breite Streuung (Diversifikation) des Fondsportfolios, sodass dieses weniger abhängig von der Entwicklung einzelner Regionen ist

- Der Fonds besitzt keine formale Benchmark und kann somit in Bezug auf Einzelwerte/ Regionen/ Anleihenarten das Portfolio frei zusammensetzen

- Zusätzliche Renditepotenziale durch den möglichen Einsatz von Edelmetallen [indirekt] (z.B. in Form von Gold) und Rohstoffen

Risiken

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden

- Es ist möglich, dass sich andere Regionen/ Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Da der Fonds unabhängig von einer Benchmark allokiert, kann sich der Fonds auch deutlich schlechter entwickeln als andere Fonds dieser Vergleichsgruppe

- Die Preise von Edelmetallen [indirekt] und Rohstoffen können stärkeren Kursschwankungen unterliegen. Kursverluste sind möglich

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds