Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- Fed unterstützt den Aktienmarkt

- Synthetische Index-Nachbildung

- Geringe Handelsspanne zwischen Kauf- und Verkaufskurs

08.10.2025

Investmentansatz

Anlageziel des Amundi PEA Dow Jones Industrial Average (LUX) UCITS ETF

Der Amundi PEA Dow Jones Industrial Average (LUX) UCITS ETF ist ein börsengehandelter Investmentfonds (Exchange Traded Fund). Das Anlageziel des ETF besteht darin, den Anlegern einen Ertrag zukommen zu lassen, der an die Wertentwicklung des Dow Jones Industrial Average Net Total Return Index anknüpft. Bei der Berechnung des Index wird die Wertentwicklung der in ihm enthaltenen Unternehmen inklusive der Netto-Dividenden berücksichtigt.

Beim Amundi Dow Jones Industrial Average (LUX) UCITS ETF profitieren Anleger dennoch durch die Berücksichtigung anfallender Dividendenzahlungen. Ausgeschüttete Dividenden werden nach Abzug der Quellensteuer direkt dem Fondsvermögen gutgeschrieben. Dies führt in der Regel dazu, dass sich der ETF besser entwickelt als der zugrunde liegende Index selbst.

Synthetische ETF Struktur

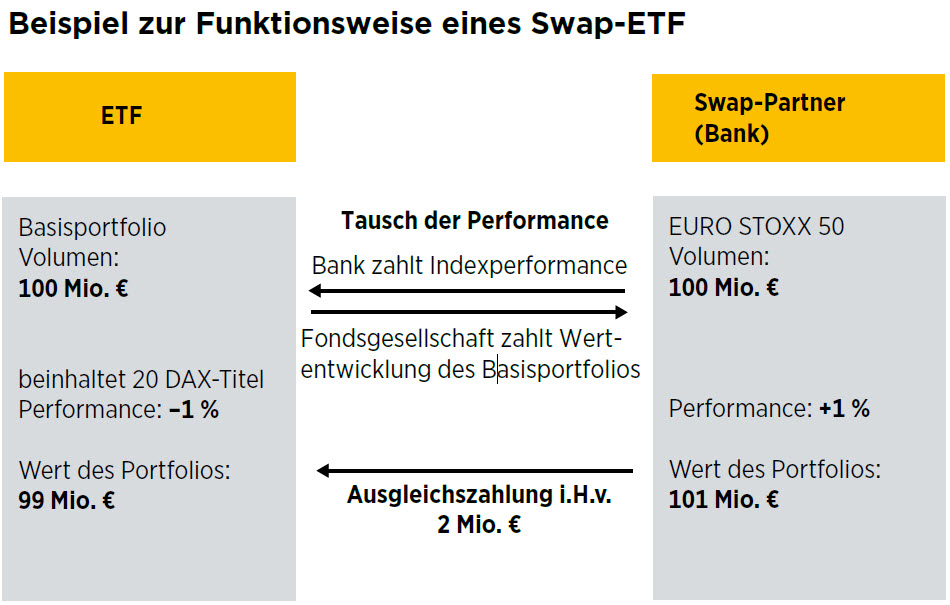

Dieser ETF wird über die swapbasierte Replikationsmethode (Nachbildung) abgebildet. Das bedeutet, swapbasierte ETFs investieren in der Regel nicht in die Bestandteile des abzubildenden Index. Vielmehr gibt es ein sogenanntes Trägerportfolio, welches in der Zusammensetzung deutlich vom abzubildenden Index abweichen kann. Um die Differenz in der Wertentwicklung zwischen dem Trägerportfolio (sogenannter Basket) und dem abzubildenden Index auszugleichen, schließt der Fonds mit dem Swap-Partner einen Tauschvertrag (sogenannter Index-Swap) ab.

Hieraus ergeben sich sowohl für den Swap-Partner als auch für den Fonds Zahlungsverpflichtungen. Entwickeln sich beispielsweise die im Index enthaltenen Wertpapiere besser als die vom Fonds erworbenen, ist der Swap-Partner verpflichtet, den Unterschied in der Wertentwicklung an den Fonds zu zahlen.

Der Hauptgrund der synthetischen Replikation ist, dass durch das Swap-Geschäft die Abweichung (der Tracking Error) zwischen der Wertentwicklung des Index und der des ETFs in der Regel nur sehr gering ist. Gerade bei sehr breiten oder illiquiden Marktindizes können synthetische ETFs unter anderem durch ihre Kostenoptimierung Vorteile bieten. So machen Handelsrestriktionen, unterschiedliche Zeitzonen und auch steuerliche Aspekte eine physische Replikation schwierig.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Amundi Luxembourg S.A. |

| Fondstyp | Aktienfonds |

| Anlagesegment | USA Large Caps |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Synthetisch |

| Ertragsverwendung | Ausschüttend |

| WKN | ETF009 |

| ISIN | LU2572256662 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,45% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Kauf

Investmentcase - Aufwärtstrend intakt, aber begrenztes Potenzial

Die Lage an den Märkten lässt sich derzeit so zusammenfassen: Der trumpsche Zollschock ist verdaut, und geopolitische Krisenherde im Iran, im Gazastreifen oder in der Ukraine spielen am Aktienmarkt kaum eine Rolle. Entsprechend hat der US-Markt seinen Aufwärtstrend nach dem Zoll-Schock des „Liberation Day“ wieder aufgenommen und (in lokalen Währungen) im Vergleich zum europäischen Markt (MSCI Europe) wieder aufgeholt. Für den in Euro rechnenden Anleger liegt der europäische Markt aber aufgrund der Schwäche des US-Dollar deutlich höher.

Die bisherigen Treiber der Rallye sind grundsätzlich noch intakt. Zwar hat sich die zuvor unterdurchschnittliche Aktienpositionierung der Anleger deutlich erhöht, dennoch wurden keine extremen Werte erreicht. Abflüsse aus Dollar nominierten Anlagen haben sich nicht weiter fortgesetzt. Im Gegenteil: Der US-Aktienmarkt verzeichnete jüngst sogar wieder sehr starke Zuflüsse. Von einer Flucht aus US-Aktien ist nichts zu sehen.

Konjunktur - Abschwung, aber keine Rezession

Trotz des Zollschocks und konjunktureller Unsicherheiten scheint eine Rezession in den USA unwahrscheinlich. Die Wirtschaft zeigt ein moderates, wenn auch langsameres Wachstum im Vergleich zu den Vorquartalen. Ein zentraler Fokus liegt auf dem Arbeitsmarkt, der ein wesentlicher Indikator für die wirtschaftliche Entwicklung ist. Gleichzeitig könnten die Verbraucher durch die Auswirkungen der Zollpolitik zunehmend belastet werden, was zu steigendem Inflationsdruck führen könnte.

Unternehmensgewinnschätzungen nach oben revidiert

Die Geschäftszahlen für das zweite Quartal überraschten positiv, da sowohl Gewinne als auch Umsätze stärker als erwartet wuchsen. Dies führte zu einer Anhebung der Gewinnprognosen für die Jahre 2025 und 2026. Ein wesentlicher Treiber dieser Entwicklung sind die IT-Unternehmen, die eine Schlüsselrolle für die Gewinnentwicklung spielen. Ein enttäuschendes Ergebnis in diesem Bereich könnte erhebliche Auswirkungen auf den Markt haben. Aufgrund der hohen Marktbewertung wird die Aktienkursentwicklung künftig stark von den Unternehmensgewinnen abhängen, da wir keine größeren Bewertungsausweitungen erwarten.

Die Fed als aktuell wichtigster Positivfaktor

Die US-Notenbank (Fed) hat nach einer neunmonatigen Pause ihren Zinssenkungszyklus wieder aufgenommen, was sich historisch als positiver Faktor für die Aktienmärkte erwiesen hat. Es wird erwartet, dass sie weitere Zinssenkungen vornimmt, um auf schwächer werdende konjunkturelle Trends zu reagieren. Dabei dürfte die Fed temporäre Inflationseffekte, die durch die Zölle verursacht werden, als vorübergehend betrachten und ihre geldpolitischen Maßnahmen entsprechend ausrichten.

Hohe Erwartungen und Stagflationsrisiken

Zu den Risiken zählen vor allem die hohen Erwartungen der Anleger: Unternehmen, die diese nicht erfüllen, könnten deutlich stärker abgestraft werden als in der Vergangenheit. Zudem besteht die Gefahr aufgrund des steigenden Inflationsdrucks von Stagflationsrisiken, bei denen steigende Preise mit einer stagnierenden Wirtschaftsentwicklung einhergehen. Dies könnte kurzfristig für Unsicherheit an den Märkten sorgen.

Fazit

Zwar hat die Kursdynamik des Dow Jones abgenommen, aber der Trend bleibt positiv. Es ist keine ungesunde Euphorie am Markt zu erkennen. Das Umfeld insgesamt bleibt positiv. Der Zinssenkungszyklus der Fed ist der derzeit wichtigste positive Faktor. Die hohe Bewertung des Marktes limitiert allerdings das Aufwärtspotenzial. Wir erwarten in der aktuellen Gemengelage keine weitere Ausweitung der Bewertung mehr, sondern eher eine Performance im Rahmen der Gewinnentwicklung.

Mögliche Rückschläge in den kommenden Monaten bei möglicherweise aufkommenden Stagflationsängsten wären Zukaufgelegenheiten. Allerdings schränkt auch der von uns tendenziell schwächer erwartete US-Dollar das Performancepotenzial für den in Euro rechnenden Anleger ein. Wir votieren den Amundi PEA Dow Jones Industrial Average (LUX) UCITS ETF mit „Kauf“.

08. Oktober 2025

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Amundi Luxembourg S.A. |

| Fondstyp | Aktienfonds |

| Anlagesegment | USA Large Caps |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Synthetisch |

| Ertragsverwendung | Ausschüttend |

| WKN / ISIN | ETF009 / LU2572256662 |

| Fondsauflage | 03.03.2023 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | -0,62% / - / - |

| Volatilität (3 Jahre)3 | - |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,45% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,45% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Kosteninformation

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

- Der Fonds ermöglicht die Teilhabe an der Entwicklung der US-Aktienmärkte und damit eine besonders breite Streuung (Diversifikation) des Fondsportfolios, sodass dieser weniger abhängig von der Entwicklung einzelner Regionen ist

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Dieser ETF beinhaltet ein Kontrahentenrisiko von max. 10% des Nettoinventarwerts aus Derivaten (Swap)

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden