Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Halten

Highlights

- Direkte Investition in Staatsanleihen in der Eurozone

- Fokus auf hochverzinslichen Anleihen mit Investment-Grade-Qualität mit Laufzeiten zwischen 7 und 10 Jahren

30.09.2025

Investmentansatz

Anlageziel des Xtrackers II Eurozone Government Bond 7-10 UCITS ETF 1C

Der Xtrackers II Eurozone Government Bond 7-10 UCITS ETF 1C ist ein börsengehandelter Investmentsfonds (Exchange Traded Fund), der sich auf die Wertentwicklung des Markit iBoxx EUR Eurozone (DE ES FR IT NL) 7-10 Index bezieht.

Markit iBoxx EUR Eurozone (DE ES FR IT NL) 7-10 Index

Der Markit iBoxx EUR Eurozone 7-10 Index ist ein Produkt von S&P Dow Jones Indices LLC oder seinen verbundenen Unternehmen („SPDJI“) und wurde zur Nutzung durch DWS lizenziert. Der Index wird auf Basis der Gesamtrendite (Total Return) berechnet, was bedeutet, dass Beträge in Höhe der Zinszahlungen auf die Anleihen wieder im Index angelegt werden.

Der Index zielt darauf ab, die Wertentwicklung des folgenden Marktes abzubilden:

- auf EUR lautende Anleihen, die von Regierungen der Eurozone begeben werden

- Anleihen mit Laufzeiten zwischen 7 und 10 Jahren

- nur Investment-Grade-Anleihen

- in Umlauf befindliches Volumen von mindestens 1 Milliarde EUR pro Anleihe

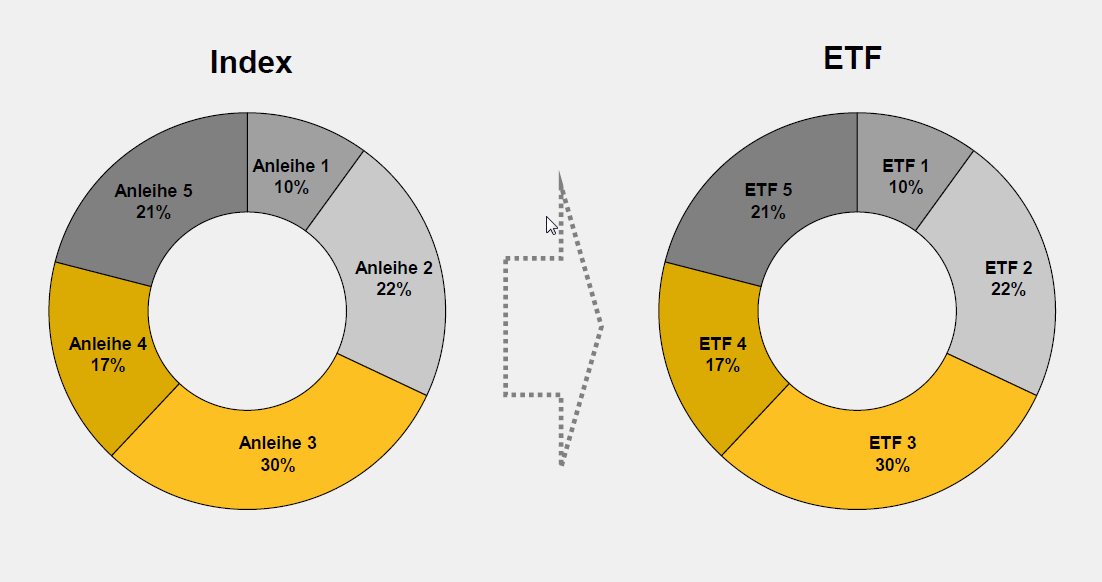

Physische Replikation des Index

Physische Replikation baut auf der Grundidee des Indexnachbaus auf. Der Xtrackers II Eurozone Government Bond 7-10 UCITS ETF 1C investiert in alle bzw. eine repräsentative Auswahl der Wertpapiere des zugrunde liegenden Index.

Optimised Sampling

Bei Indizes mit einer sehr großen Zahl von Indexmitgliedern wenden Xtrackers ETFs, die die Indexrendite direkt replizieren, die Methode des Optimierten Sampling an. Dabei wird methodisch eine Auswahl an Wertpapieren des Index getroffen, um ein Portfolio zu konstruieren, welches dem zu replizierenden Index in den Performance und Risiko Eigenschaften sehr nahe kommt. Durch eine geringere Anzahl an Wertpapieren im Portfolio, lassen sich zudem Transaktionskosten bei Indexanpassungen minimieren.

Der Fonds kann Techniken und Instrumente für das Risikomanagement, zur Kostenreduzierung und zur Ergebnisverbesserung einsetzen. Diese Techniken und Instrumente können den Einsatz von Finanzkontrakten (Derivategeschäften) umfassen. Der Fonds kann in Bezug auf seine Anlagen auch besicherte Leihgeschäfte (Wertpapierleihe) mit geeigneten Drittparteien eingehen, um zusätzliche Erträge zum Ausgleich der Kosten des Fonds zu erwirtschaften.

Allerdings ist ein Index kein statisches Gebilde und verändert sich im Detail. So bleibt die Gewichtung einzelner Anleihen entsprechend ihrer Marktkapitalisierung und Entwicklung nicht auf Dauer gleich. Zudem werden immer wieder einzelne Titel ausgetauscht. Die einen verlassen den Index, andere kommen neu hinzu. Um diese Dynamik nachzuvollziehen, gilt es beim Xtrackers II Eurozone Government Bond 7-10 UCITS ETF 1C nach einer bestimmten Zeit die Gewichtungen zu überprüfen und gegebenenfalls anzupassen und einzelne Titel auszutauschen.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Xtrackers |

| Fondstyp | Rentenfonds |

| Anlagesegment | Staatsanleihen Euro Langläufer |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Replikationsmethode | Teilreplizierend (Physisch) |

| Ertragsverwendung | Thesaurierend |

| WKN | DBX0AG |

| ISIN | LU0290357259 |

| Produktgruppe | Renten, Rentenfonds, Renten-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,17% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Halten

Im Euroraum dürfte die EZB den Zinssenkungszyklus beendet haben. Insofern kommt keine Unterstützung für Kursgewinne mehr. Außerdem steigt die Staatsverschuldung im Euroraum u.a. durch steigende Verteidigungsausgaben, besonders in Deutschland. In den USA legt die Verschuldung ebenfalls kräftig zu. In den nächsten Jahren (von 2026 bis 2035) dürfte das US-Steuerpaket die Schulden erhöhen. Deshalb erwarten wir eher steigende Renditen im längeren Laufzeitenbereich und empfehlen eine Anlage in Laufzeiten bis 5,5 Jahre. Es sollten vorübergehend keine Neuengagements mehr in französischen Staatsanleihen getätigt werden.

Investition im Portfoliokontext

Wer eine Geldanlage plant, sollte diese nach den Gesichtspunkten Risiko, Ertrag und Liquidität beurteilen. Hier kann keine generelle Empfehlung erfolgen, da jeder Anleger eigene Vorstellungen und Voraussetzungen bezüglich dieser Werte hat. Aus diesem Grund kann trotz unserer aktuellen Empfehlung, z.B. aufgrund von Portfoliodiversifizierung, eine Anlage in diesem ETF sinnvoll sein.

30. September 2025

Länder

Ladevorgang...

Top-Holdings

Ladevorgang...

Übersicht ausgewählter Strukturgrafiken

Länder

Ladevorgang...

Top-Holdings

Ladevorgang...

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Xtrackers |

| Fondstyp | Rentenfonds |

| Anlagesegment | Staatsanleihen Euro Langläufer |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Replikationsmethode | Teilreplizierend (Physisch) |

| Ertragsverwendung | Thesaurierend |

| WKN / ISIN | DBX0AG / LU0290357259 |

| Fondsauflage | 30.05.2007 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +2,82% / +11,93% / -10,75% |

| Volatilität (3 Jahre)3 | 6,11% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,17% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,17% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds