Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Halten

Highlights

- Solide Basis durch Dauerthema demografischer Wandel

- Genereller Preisdruck durch Sparmaßnahmen im Gesundheitswesen

- Physische Index-Nachbildung

- Niedrige Geld-Brief-Spanne

19.01.2026

Investmentansatz

Anlageziel des iShares Healthcare Innovation UCITS ETF

Der iShares Healthcare Innovation UCITS ETF strebt die Nachbildung der Performance eines Index an, der sich aus Unternehmen der Industrie- und Schwellenländer zusammensetzt, die erhebliche Einkommen aus spezifischen Sektoren generieren, die auf die Erweiterung des aktuellen Stands der medizinischen Behandlung und Technik fokussiert sind. Der ETF ist ein börsengehandelter Indexfonds (Exchange Traded Fund, ETF), der möglichst genau die Wertentwicklung des STOXX Global Breakthrough Healthcare Index abbildet.

iShares Healthcare Innovation UCITS ETF

Der Index bildet die Wertentwicklung eines Segments von Eigenkapitalwerten innerhalb des STOXX Global Total Market Index (TMI) („Parent-Index“) ab, die umfangreiche Erträge aus Innovationen in der Gesundheitsversorgung erzielen. In dem Index enthaltene Unternehmen müssen mindestens 50% ihres Jahresumsatzes aus einem oder mehreren vordefinierten Sektoren in Verbindung mit dem Thema Innovationen in der Gesundheitsversorgung generieren, welche unter folgende Kategorien fallen: Generika, Immuntherapie (z. B. Stammzellenbehandlung) und IT-Unternehmen im Gesundheitswesen.

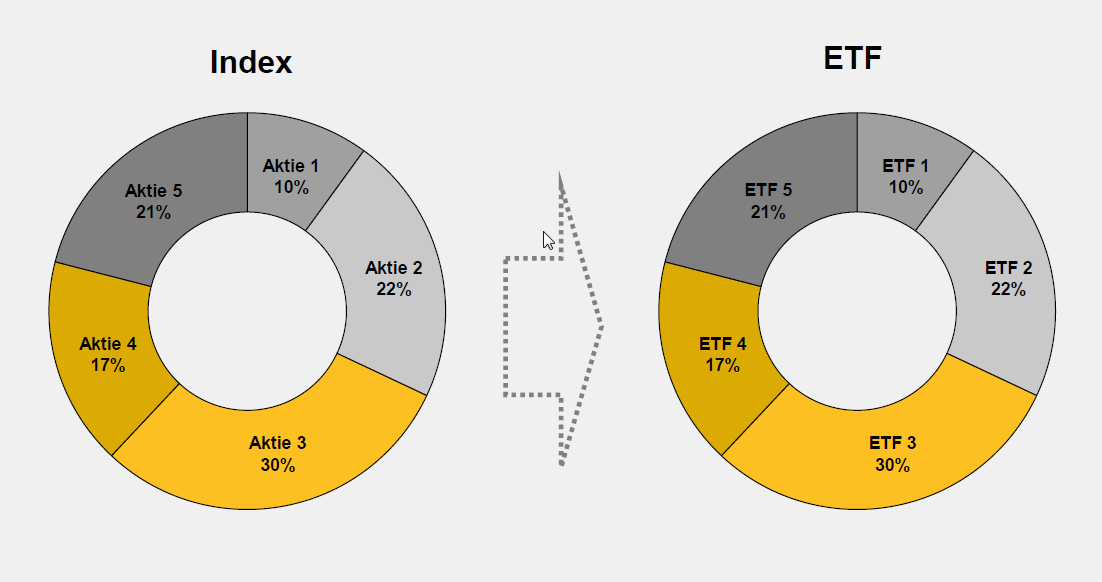

Physische Replikation des ETF

Physische Replikation baut auf der Grundidee des Indexnachbaus auf. Der iShares Healthcare Innovation UCITS ETF investiert in alle oder eine representative Auswahl der Wertpapiere des zugrunde liegenden Index (Optimised Sampling).

Allerdings ist ein Index kein statisches Gebilde und verändert sich im Detail. So bleibt die Gewichtung einzelner Aktien entsprechend ihrer Marktkapitalisierung und Entwicklung nicht auf Dauer gleich. Zudem werden immer wieder einzelne Titel ausgetauscht. Die einen verlassen den Index, andere kommen neu hinzu. Um diese Dynamik nachzuvollziehen, gilt es beim iShares Healthcare Innovation UCITS ETF nach einer bestimmten Zeit die Gewichtungen anzupassen und einzelne Titel auszutauschen.

Die Indexmethode umfasst sechs Untersektoren, um ein zielgerichtetes Engagement in dem spezifischen Thema zu bieten. Sinkt der Umsatz eines Unternehmens aus den vordefinierten Sektoren unter 45% des Gesamtumsatzes, wird es bei der nächsten Anpassung aus dem Index entfernt.

Nachhaltigkeitsansatz

Bitte beachten Sie, dass der Nachhaltigkeitsansatz des iShares Healthcare Innovation UCITS ETF - USD ACC von Ihren persönlichen Nachhaltigkeits- und Ethikvorstellungen abweichen kann. Dies kann insbesondere die Investition in einzelne Unternehmen betreffen.

Der Referenzindex schließt Emittenten aus dem STOXX Global Total Market Index (der „Hauptindex“) nach Maßgabe ihrer Beteiligung an bestimmten Aktivitäten aus, deren Auswirkungen in ökologischer und/oder sozialer Hinsicht als nachteilig eingeschätzt werden. Der Ausschluss von Emittenten aus dem Referenzindex erfolgt auf Grundlage ihrer Beteiligung an folgenden Geschäftsfeldern/Aktivitäten (oder damit in Zusammenhang stehenden Aktivitäten):

- umstrittene Waffen

- Waffen (z. B. Kleinwaffen und militärische Auftragsvergabe)

- Tabak

- Kernkraft

- Kraftwerkskohle

- konventionelle Öl- und Gasförderung

- unkonventionelles Öl und Gas

Was eine „Beteiligung“ an einer beschränkten Aktivität jeweils bedeutet, wird vom Indexanbieter definiert. Diese kann auf dem Prozentsatz des Umsatzes, einer festgelegten Gesamtumsatzschwelle oder einer Verbindung mit einer beschränkten Aktivität, unabhängig vom damit erzielten Umsatz, basieren.

Im Rahmen der Investitionsstrategie werden die wichtigsten nachteiligen Auswirkungen der Investitionsentscheidung auf Nachhaltigkeitsfaktoren (principal adverse impacts) berücksichtigt. Der Fokus liegt dabei auf einer Verringerung bestimmter Indikatoren aus den Kategorien Klimawandel, Menschen- und Arbeitnehmerrechte, Biodiversität, Wasser, Abfallwirtschaft und Ressourcenverbrauch.

Außerdem wird eine Mindestquote an nachhaltigen Investitionen erreicht. Das umfasst Wirtschaftsaktivitäten, die gemessen an den Umwelt- und/oder Sozialzielen einen positiven Beitrag leisten.

Weitergehende und detaillierte Informationen zum Nachhaltigkeitsansatz des Fonds können dem aktuellen Verkaufsprospekt entnommen werden.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | iShares |

| Fondstyp | Aktienfonds |

| Anlagesegment | Gesundheit/Pharma |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Teilreplizierend (Physisch) |

| Ertragsverwendung | Thesaurierend |

| WKN | A2ANH2 |

| ISIN | IE00BYZK4776 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,40% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Halten

Langfristthema Big Data im Gesundheitssektor

Im Gesundheitssektor bieten sich große Chancen durch die Künstliche Intelligenz (KI), die auf lernfähigen Algorithmen basiert. Die Verknüpfung und intelligente Analyse großer Datenmengen (Big Data) hebt die Effizienz sowie Qualität und ist auf alle Felder im Gesundheitssektor anwendbar.

In der Medizintechnik ist KI bereits Standard. So haben Algorithmen längst einen Großteil der Analysetätigkeit bei Röntgen- oder CT-Aufnahmen übernommen. Hand-Prothesen können mithilfe der KI vom Patienten wie eine gesunde Hand gesteuert werden. Auch kann KI allein anhand weniger Kniebeugen feststellen, wie hoch der Arthrose-Grad eines Patienten ist etc.

Gerade bei den sehr heterogenen Krebs- und den neurodegenerativen Erkrankungen spielt das sehr komplexe Zusammenspiel verschiedener Faktoren eine Rolle. KI ermöglicht bessere Prävention, genauere schnellere Diagnosen und personalisierte Therapien. Auch in der Medikamentenforschung selbst werden die Prozesse optimiert. Neue Wirkstoffe zu finden ist zeitintensiv und vor allem teuer. Die Kosten hierfür können dank KI deutlich gesenkt werden, da mit diesem „Tool“ sowohl Prozesse automatisiert als auch Prognosen präziser getroffen werden können.

Grundsätzlich überzeugt der Gesundheitssektor meist in der Schwächephase des Marktes hauptsächlich wegen seiner defensiven Qualitäten. Aktuell bleibt das Umfeld der Gesundheitsbranche aber angespannt. Einerseits sorgt die auf demographische Veränderungen angepasste Medikamentenpipeline als Basis für stabile Gewinntrends. Auf der anderen Seite stehen hohe Investitionen in die Forschung bei ungewissem Ausgang. Zudem steigt immer mehr der Preisdruck durch Sparmaßnahmen im Gesundheitswesen. Wir votieren den iShares Healthcare Innovation UCITS ETF mit „Halten“.

Einsatz im Portfoliokontext

Wer eine Geldanlage plant, sollte diese nach den Gesichtspunkten Risiko, Ertrag und Liquidität beurteilen. Hier kann keine generelle Empfehlung erfolgen, da jeder Anleger eigene Vorstellungen und Voraussetzungen bezüglich dieser Werte hat. Aus diesem Grund kann trotz unserer aktuellen Empfehlung, z.B. aufgrund von Portfoliodiversifizierung, eine Anlage in den iShares Healthcare Innovation UCITS ETF - USD ACC sinnvoll sein.

19. Januar 2026

Top Holdings

Ladevorgang...

Struktur nach Ländern

Ladevorgang...

Struktur nach Währungen

Ladevorgang...

Übersicht ausgewählter Strukturgrafiken

Top Holdings

Ladevorgang...

Struktur nach Ländern

Ladevorgang...

Struktur nach Währungen

Ladevorgang...

Struktur nach Branchen

Ladevorgang...

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | iShares |

| Fondstyp | Aktienfonds |

| Anlagesegment | Gesundheit/Pharma |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Teilreplizierend (Physisch) |

| Ertragsverwendung | Thesaurierend |

| WKN / ISIN | A2ANH2 / IE00BYZK4776 |

| Fondsauflage | 08.09.2016 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +1,19% / +7,67% / -17,80% |

| Volatilität (3 Jahre)3 | 15,03% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,40% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,40% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Kosteninvormation

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds