Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- US-Small-Cap-Aktien bieten überdurchschnittliches Kurspotenzial

- ETF investiert in die 2000 kleinsten Unternehmen aus den 3000 größten Unternehmen in den USA

- Physische Index-Nachbildung und niedrige Geld-Brief-Spanne

18.12.2025

Investmentansatz

Anlageziel des Xtrackers Russell 2000 UCITS ETF 1C

Der Xtrackers Russell 2000 UCITS ETF 1C ist ein börsengehandelter Investmentfonds (Exchange Traded Fund).

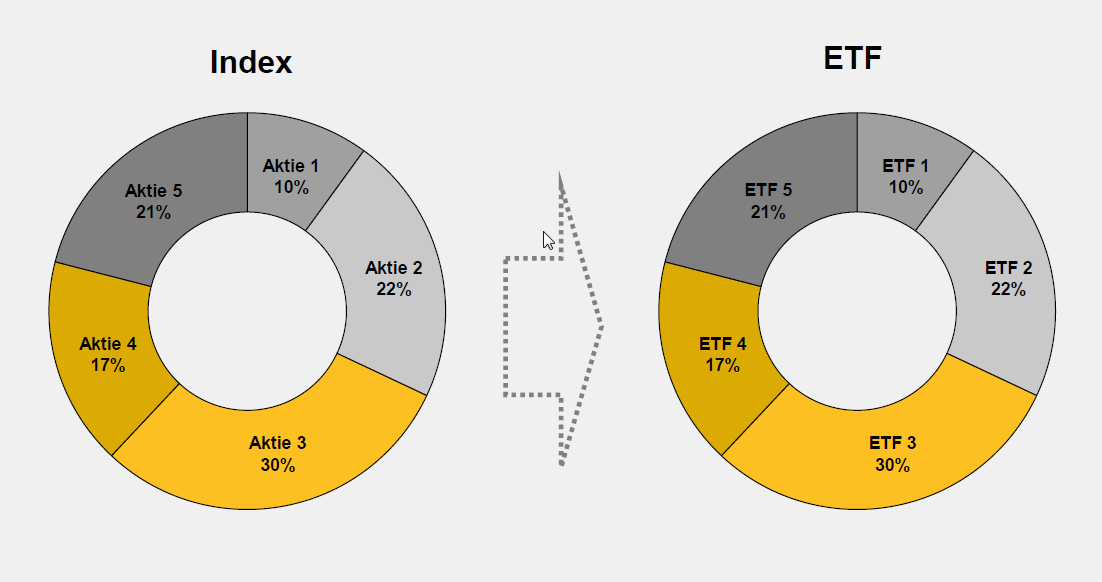

Das Anlageziel besteht darin, die Wertentwicklung des Russell 2000® Index (der „Index“) vor Gebühren und Aufwendungen abzubilden, der die Wertentwicklung der Aktien bestimmter im Russell 3000® Index enthaltener Unternehmen widerspiegeln soll.

Eigenschaften des Index Russell 2000 Net TR

Der Russell 3000® Index umfasst die Aktien der 3.000 größten US-amerikanischen Unternehmen, gemessen am Gesamtwert der Aktien eines Unternehmens im Vergleich zu anderen Unternehmen. Der für diesen ETF relevante Russell 2000 Net TR Index umfasst die 2.000 kleinsten Unternehmen im Russell 3000® Index. Die Gewichtung eines Unternehmens im Index hängt von seiner relativen Größe, gemessen am Gesamtwert der frei verfügbaren Aktien eines Unternehmens im Vergleich zu anderen Unternehmen, ab. Die Aktie muss an einer großen US-Wertpapierbörse notiert sein und Mindestkriterien in Bezug auf den Handelspreis und die Handelsaktivität erfüllen.

Der Index wird auf Basis der Netto-Gesamtrendite (Total Return Net) berechnet, was bedeutet, dass alle Dividenden und Ausschüttungen der Unternehmen nach Steuern wieder in Aktien angelegt werden.

Portfoliomethode: Direkte Replikation (Physisch)

Physische Replikation baut auf der Grundidee des Indexnachbaus auf. Der Xtrackers Russell 2000 UCITS ETF 1C investiert physisch in den zugrunde liegenden Index.

Allerdings ist ein Index kein statisches Gebilde und Details verändern sich im Zeitablauf. So bleibt die Gewichtung einzelner Aktien entsprechend ihrer sich täglich ändernden Marktkapitalisierung nicht auf Dauer gleich. Zudem werden immer wieder einzelne Titel ausgetauscht. Die einen verlassen den Index, andere kommen neu hinzu. Um diese Dynamik nachzuvollziehen, gilt es beim Xtrackers Russell 2000 UCITS ETF 1C nach einer bestimmten Zeit die Gewichtungen zu überprüfen, diese gegebenenfalls anzupassen und einzelne Titel auszutauschen. Die Zusammensetzung des Index wird mindestens einmal pro Jahr überprüft.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Xtrackers (IE) Plc |

| Fondstyp | Aktienfonds |

| Anlagesegment | USA Nebenwerte |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Thesaurierend |

| WKN | A1XEJT |

| ISIN | IE00BJZ2DD79 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,32% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Kauf

2025 gab es erste Lebenzeichen von Small Cap-Aktien

Im Börsenjahr 2025 haben Small-Cap-Indizes erstmals wieder eine stärkere positive Performance geschafft. So bewegte sich der Russell 2000 um etwa 10% nach oben. Für Euro-Anleger war 2025 jedoch erneut kein gutes Jahr für Investments in US-Small-Cap-Aktien, da der US-Dollar gegenüber dem Euro kräftig abgewertet hat.

2026 dürfte für Small Caps besser laufen als 2025

Mit Blick auf das Börsenjahr 2026 bleiben wir bei unserer Einschätzung, dass in einem ausgewogenen Aktienportfolio auch Small-Cap-Positionen enthalten sein sollten. Denn aus drei Gründen halten wir es für wahrscheinlich, dass es 2026 für Small-Caps sogar besser laufen sollte als 2025.

Erstens dürften Small-Cap-Aktien 2026 überdurchschnittlich davon profitieren, dass durch wahrscheinlich weiter fallende US-Leitzinsen die Refinanzierungskosten sinken. Small-Cap-Unternehmen weisen im Vergleich zu Large-Caps eine höhere Verschuldung auf.

Zweitens dürften 2026 die positiven Impulse durch politische Trends beginnen zu wirken. Für kleine US-Unternehmen setzen wir auf den Anschub durch weniger Regulierung und verbesserte Abschreibungsmöglichkeiten, welche die Steuerlast senken dürften.

Und drittens dürfte 2026 der Trend der Analystenerwartungen für die Small-Cap-Unternehmensgewinne seinen Aufwärtstrend fortsetzen, der seit Mitte 2025 zu beobachten ist.

2026 höhere Small Cap-Bewertung wahrscheinlich

In diesem Umfeld mit sinkenden US-Leitzinsen, politischem Rückenwind und steigenden Unternehmensgewinnen halten wir es für wahrscheinlich, dass sich die KGV-Bewertung für Small-Caps 2026 ausweiten wird. So liegt das KGV für den MSCI US Small-Cap-Index mit 16,5 aktuell fast sechs KGV-Punkte unter dem S&P 500-KGV von 22,5. In den vergangenen 25 Jahren lag die Bewertungslücke dagegen nur bei 2,5 KGV-Punkten. Die Bewertung spricht dafür, dass Investoren 2026 zwischenzeitliche Kursrücksetzer nochmals nutzen sollten, um ihr Exposure in Small-Caps stetig zu erhöhen.

Fazit

US-Small-Cap-Aktien haben 2025 mit Kursgewinnen im Bereich von 10% erste Lebenszeichen gesendet. Fallende US-Leitzinsen, politischer Rückenwind, steigende Unternehmensgewinne und eine eventuell höhere KGV-Bewertung sind für uns wichtige Gründe, warum sich Small Caps 2026 sogar besser entwickeln sollten als 2025. US-Small-Cap-Aktien bleiben 2026 eine spannende Beimischung in einem ausgewogenen Aktienportfolio. Wir votieren den Xtrackers Russell 2000 UCITS ETF mit „Kauf“.

18. Dezember 2025

Struktur nach Branchen

Ladevorgang...

Struktur nach Top Holdings

Ladevorgang...

Übersicht ausgewählter Strukturgrafiken

Struktur nach Branchen

Ladevorgang...

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Xtrackers (IE) Plc |

| Fondstyp | Aktienfonds |

| Anlagesegment | USA Nebenwerte |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Thesaurierend |

| WKN / ISIN | A1XEJT / IE00BJZ2DD79 |

| Fondsauflage | 06.03.2015 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +3,80% / +26,28% / +24,42% |

| Volatilität (3 Jahre)3 | 20,91% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,15% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,32% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Kosteninformation

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Dieser ETF beinhaltet ein Kontrahentenrisiko

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Der Fonds investiert in Unternehmen mit geringer und mittlerer Marktkapitalisierung. Dies kann im Vergleich zu Anlagen in Unternehmen mit größerer Marktkapitalisierung höhere Risiken mit sich bringen. Die Aktien können eine geringere Liquidität aufweisen und sind häufiger Kursschwankungen (bzw. Volatilität) ausgesetzt, was den Wert Ihrer Anlage beeinträchtigen kann.

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds