Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Starker Kauf

Highlights

- Intelligenter Investmentstil-Mix

- Sehr erfahrenes und erfolgreiches Management-Team

04.11.2025

Investmentansatz

Das Anlageziel des Fonds

Der Fonds konzentriert sich auf Aktien von Unternehmen mit Sitz in den USA. Je nach Marktsituation kann das Fondsmanagement bei der Einzeltitelauswahl unterschiedliche Investmentstile (Wachstumsaktien, Qualitätsaktien, Aktien mit starkem Momentum, etc.) verwenden oder diese breit gestreut kombinieren.

Kombinierter Investmentansatz

Das Fondsmanagementteam legt hohen Wert auf einen integrierten Ansatz aus Investmentstilanalyse (Top-down) und fundamentaler Unternehmensanalyse (Bottum-up). Dabei kann das Team auf ein ca. 2.500 Aktien umfassendes Anlageuniversum zurückgreifen. Insbesondere beim US-Aktienmarkt haben sich die einzelnen Stile in der Vergangenheit teils deutlich unterschiedlich entwickelt. Je nach Marktsituation waren zeitweise z.B. Value-Aktien deutlich stärker als Growth-Aktien und auch umgekehrt.

Zuerst wird der bevorzugte Mix aus fünf Investmentstilen festgelegt. Hierbei werden auch typische Risikofaktoren der unterschiedlichen Investmentstile berücksichtigt z.B. Volatilität oder Konjunkturabhängigkeit.

Die Best Styles Strategie implementiert im Ergebnis einen breit diversifizierten und weitgehend stabilen Mix der fünf Investmentstile, um die Schwankungen der einzelnen Investmentstile auszugleichen.

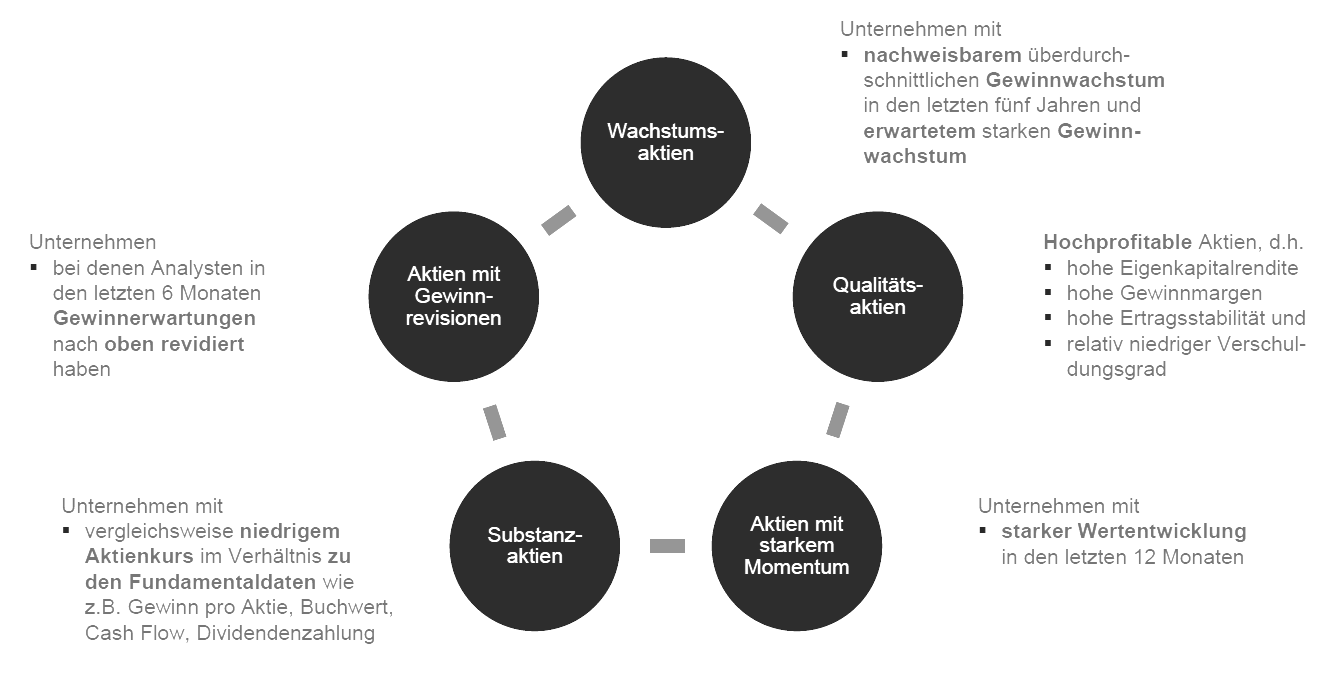

Verschiedene Investmentstile im Überblick

Im zweiten Schritt werden mittels der fundamentalen Titelauswahl die favorisierten Aktien innerhalb der Investmentstile ausgewählt. Dabei sollen zum einen stilbedingte Risiken minimiert und zum anderen eine Mehrrendite aus der Einzeltitelauswahl generiert werden. Am Ende des Prozesses entsteht ein breit diversifiziertes Portfolio aus ca. 200 bis 300 Aktien.

Nachhaltigkeitsansatz

Bitte beachten Sie, dass der Nachhaltigkeitsansatz des Allianz Best Styles US Equity von Ihren persönlichen Nachhaltigkeits- und Ethikvorstellungen abweichen kann. Dies kann insbesondere die Investition in einzelne Unternehmen betreffen.

Der Fonds wendet Mindestausschlusskriterien an und investiert u.a. nicht in Wertpapiere von Unternehmen, die an der Herstellung oder dem Vertrieb von umstrittenen Waffen beteiligt sind. Eine Investition in andere Unternehmen mit Bezug zu Waffen, militärischer Ausrüstung und Dienstleistungen ist möglich.

Der Fondsmanager berücksichtigt im Rahmen der Investitionsstrategie die wichtigsten nachteiligen Auswirkungen der Investitionsentscheidung auf Nachhaltigkeitsfaktoren (principal adverse impacts). Der Fokus liegt dabei auf einer Verringerung bestimmter Indikatoren aus den Kategorien Klimawandel, Menschen- und Arbeitnehmerrechte, Biodiversität, Wasser, Abfallwirtschaft und Ressourcenverbrauch.

Außerdem wird eine Mindestquote an nachhaltigen Investitionen erreicht. Das umfasst Wirtschaftsaktivitäten, die gemessen an den Umwelt- und/ oder Sozialzielen einen positiven Beitrag leisten.

Ein Ausschluss erfolgt für Unternehmen mit schwerem Verstoß gegen die Prinzipien des United Nations Global Compact.

Weitergehende und detaillierte Informationen zum Nachhaltigkeitsansatz des Fonds können dem aktuellen Verkaufsprospekt entnommen werden.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Allianz Global Investors GmbH |

| Fondstyp | Aktienfonds |

| Anlagesegment | USA Style Investing |

| Managementtyp | Aktiv |

| Währung | EUR |

| Ertragsverwendung | Thesaurierend |

| WKN | A1WYZY |

| ISIN | LU0933100637 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 5,00% |

| Zusätzlich erhält der Vertrieb im Privatkundengeschäft eine interne Vergütung i.H.v. 1% auf das Nettogeschäftsvolumen ausgewählter AllianzGI-Fonds | |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 1,35% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Starker Kauf

Erfahrenes Managerteam

Das auch für diesen Fonds verantwortliche Team wurde 1996 gegründet und gilt als eines der renommiertesten Teams für quantitatives Asset Management in Europa. Das Team mit rund 20 Portfoliomanagern und Analysten sowie Produktspezialisten verwaltet ein Vermögen von rund 66 Mrd. EUR (Stand 31.03.2025).

Gute Performance im relativen Vergleich

Für aktive Asset Manager gehört der amerikanische Aktienmarkt zu den weltweit Schwierigsten, wenn es darum geht, Vergleichsindizes zu übertreffen. Zum einen ist der Aktienmarkt extrem transparent und Informationen schnell und umfassend verfügbar, weswegen tiefgehende Unternehmensanalysen weniger Vorteil bieten als in anderen Märkten. Zum anderen werden die amerikanischen Indizes immer stärker von wenigen (High Tech-)Unternehmen dominiert, Stichwort „die glorreichen Sieben“. War man in diesen Titeln, zumeist auch konzeptbedingt, nicht ausreichend investiert, konnte ein Asset Manager die großen Indizes wie S&P 500 praktisch nicht erreichen.

Vor diesem Hintergrund ist der sehr breite, weniger auf Einzelunternehmen und mehr auf Investmentstile fokussierte Ansatz des Allianz Best Styles US Equity von Vorteil. Auch er schaffte, bis auf kurze Zeiträume, keine Outperformance zum S&P 500, bleibt aber auch nicht deutlich hinter ihm. Und im Vergleich zu anderen aktiv gemanagten Fonds liegt er damit klar im Vorderfeld.

Aufgrund der Stärke des amerikanischen Marktes in den letzten Jahren lesen sich die absoluten Performancezahlen sowieso sehr gut: +15,4% p.a. über 3 Jahre, +16,2% p.a. über 5 Jahre (alles Stand 31.10.2025 und in EUR).

US-Markt neutral gewichten

Zwar lässt die Kursdynamik des S&P 500 nach, der Aufwärtstrend ist aber intakt. Das Umfeld insgesamt bleibt positiv. Es ist keine ungesunde Euphorie zu erkennen. Die hohe Bewertung des Marktes limitiert allerdings das Potenzial. Mögliche Rückschläge im Zuge möglicherweise aufkommender Stagflationsängste wären Zukaufgelegenheiten. Allerdings schränkt auch der von uns tendenziell schwächer erwartete US-Dollar das Performancepotenzial für den in Euro rechnenden Anleger ein.

Wir sind sowohl vom Investmentprozess als auch vom Fondsmanagement überzeugt, welches sich seit der Fondauflage in 2012 (institutionelle Anteilklasse) bewährt hat. Wir bewerten den Allianz Best Styles US Equity mit Starker Kauf.

04. November 2025

Top-Holdings

Ladevorgang...

Struktur nach Branchen

Ladevorgang...

Übersicht ausgewählter Strukturgrafiken

Top-Holdings

Ladevorgang...

Struktur nach Branchen

Ladevorgang...

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | Allianz Global Investors GmbH |

| Fondstyp | Aktienfonds |

| Anlagesegment | USA Style Investing |

| Managementtyp | Aktiv |

| Währung | EUR |

| Ertragsverwendung | Thesaurierend |

| WKN / ISIN | A1WYZY / LU0933100637 |

| Fondsauflage | 06.06.2013 |

| Orderannahmezeit | Erfassung bis 10.00 (t), Bewertungstag: t+0, Valuta: t+2 |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen |

EUR-H thes. A1WYZZ EUR ausschüttend A12GSH USD thes. A2AKYW |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | -1,38% / +54,08% / +78,14% |

| Volatilität (3 Jahre)3 | 17,22% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 5,00% |

| Zusätzlich erhält der Vertrieb im Privatkundengeschäft eine interne Vergütung i.H.v. 1% auf das Nettogeschäftsvolumen ausgewählter AllianzGI-Fonds | |

| Pauschalvergütung | 1,30% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 1,35% |

| Laufende Vertriebsprovision4 | 54,85% der Pauschalvergütung |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich wird der angegebene Ertragsanteil, orientiert am Ausgabeaufschlag erhoben. Er variiert jedoch in Abhängigkeit des gewählten Depotmodells. So fällt z.B. beim PremiumDepot und PremiumFondsDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Der Fonds ermöglicht eine gezielte Teilhabe an Aktienmarktchancen in den USA. Diese Fokussierung bietet die Chance von der Entwicklung der Aktienmärkte in den USA zu profitieren

- Die vom Fonds gehaltenen Wertpapiere notieren in US-Dollar, sodass der Anlageerfolg von der Wechselkursentwicklung profitieren kann

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Die vom Fonds gehaltenen Wertpapiere notieren in US-Dollar, sodass der Anlageerfolg von der Wechselkursentwicklung belastet werden kann

- Mit der Fokussierung auf US-amerikanische Aktien ist gleichzeitig jedoch auch das Risiko verbunden, dass sich der Aktienmarkt in den USA und somit auch der Fonds schwächer entwickelt als andere Regionen bzw. der Gesamtmarkt

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds