Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kein Votum

Highlights

- Physische Index-Nachbildung

- Niedrige Geld-Brief-Spanne

- Halbjährliche Ausschüttung der Erträge

17.01.2023

Investmentansatz

Anlageziel des iShares MSCI Turkey

Der iShares MSCI Turkey UCITS ETF ist ein börsengehandelter Indexfonds (Exchange Traded Fund, ETF), der möglichst genau die Wertentwicklung vom MSCI Turkey Index abbildet. Um sein Anlageziel zu erreichen, verfolgt dieser Fonds die Anlagestrategie, in ein Portfolio von Aktientiteln zu investieren, das sich – soweit möglich und praktikabel – aus den Wertpapieren zusammensetzt, die den MSCI Turkey Index, den Referenzindex dieses Fonds, bilden.

MSCI Turkey Index

Der Index misst die Wertentwicklung von Unternehmen mit hoher und mittlerer Marktkapitalisierung in der Türkei. Marktkapitalisierung bezeichnet den Aktienkurs eines Unternehmens, multipliziert mit der Anzahl der ausgegebenen Anteile.

Der Index ist entsprechend der Freefloat-Marktkapitalisierung gewichtet. Es ist die Absicht des Anlageverwalters, die Bestandteile des Referenzindexes nachzubilden, und daher kann dieser Fonds bis zu 20 % seines Nettoinventarwerts in Aktien ein und desselben Emittenten anlegen, um seinen Referenzindex nachzubilden.

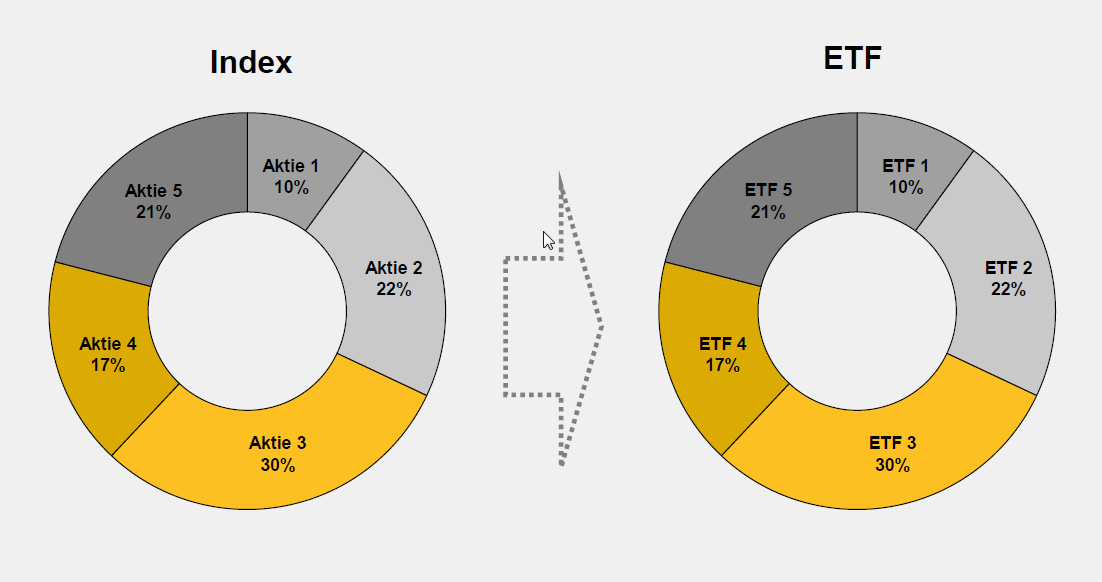

Physische Replikation des ETF

Physische Replikation baut auf der Grundidee des Indexnachbaus auf. Dabei wird ein ETF so zusammengestellt, dass er tatsächlich die Anteile aller Wertpapiere enthält, die sich auch im zugrunde liegenden Index finden.

Allerdings ist ein Index kein statisches Gebilde und verändert sich im Detail. So bleibt die Gewichtung einzelner Aktien entsprechend ihrer Marktkapitalisierung und Entwicklung nicht auf Dauer gleich. Zudem werden immer wieder einzelne Titel ausgetauscht. Die einen verlassen den Index, andere kommen neu hinzu. Um diese Dynamik nachzuvollziehen, gilt es beim iShares MSCI Turkey UCITS ETF nach einer bestimmten Zeit die Gewichtungen anzupassen und einzelne Titel auszutauschen.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | iShares |

| Fondstyp | Aktienfonds |

| Anlagesegment | Türkei |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Ertragsverwendung | ausschüttend |

| WKN | A0LEW5 |

| ISIN | IE00B1FZS574 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,74% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Kein Votum

Einstellung der Votierung.

Wir stellen unsere Analyse des Aktienmarktes in der Türkei und damit auch die Votierung des iShares MSCI Turkey bis auf Weiteres ein.

17. Januar 2023

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | iShares |

| Fondstyp | Aktienfonds |

| Anlagesegment | Türkei |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Ertragsverwendung | ausschüttend |

| WKN / ISIN | A0LEW5 / IE00B1FZS574 |

| Fondsauflage | 03.11.2006 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +10,08% / +26,43% / +78,65% |

| Volatilität (3 Jahre)3 | 29,44% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,74% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,74% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Dieser ETF beinhaltet ein Kontrahentenrisiko von max. 10% des Nettoinventarwerts aus Derivaten (Swap)

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds