Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- Physische Index-Nachbildung

- Niedrige Geld-Brief-Spanne

19.11.2025

Investmentansatz

Anlageziel des iShares MSCI Korea UCITS ETF (Inc)

Der iShares MSCI Korea UCITS ETF (Inc) ist ein börsengehandelter Indexfonds (Exchange Traded Fund, ETF), der möglichst genau die Wertentwicklung vom MSCI Korea Index abbildet.

MSCI Korea Index

Der MSCI Korea beinhaltet etwa 100 südkoreanische Aktien, die zu 85% den koreanischen Aktienmarkt abdecken. Der Index misst die Wertentwicklung von Unternehmen mit hoher und mittlerer Marktkapitalisierung in Südkorea. Unternehmen sind im Referenzindex nach der Marktkapitalisierung gewichtet enthalten. Die Marktkapitalisierung ist das Produkt aus dem Aktienkurs eines Unternehmens und der Anzahl der verfügbaren Aktien.

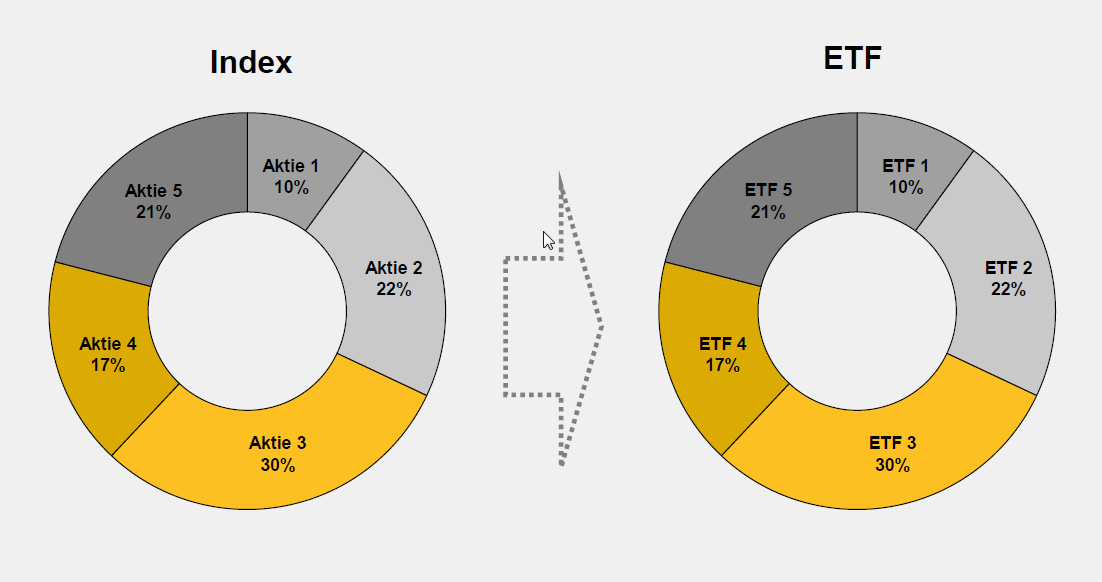

Physische Replikation des ETF

Physische Replikation baut auf der Grundidee des Indexnachbaus auf. Dabei wird ein ETF so zusammengestellt, dass er tatsächlich die Anteile aller Wertpapiere enthält, die sich auch im zugrunde liegenden Index finden.

Allerdings ist ein Index kein statisches Gebilde und verändert sich im Detail. So bleibt die Gewichtung einzelner Aktien entsprechend ihrer Marktkapitalisierung und Entwicklung nicht auf Dauer gleich. Zudem werden immer wieder einzelne Titel ausgetauscht. Die einen verlassen den Index, andere kommen neu hinzu. Um diese Dynamik nachzuvollziehen, gilt es beim iShares MSCI Korea UCITS ETF nach einer bestimmten Zeit die Gewichtungen anzupassen und einzelne Titel auszutauschen.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | iShares |

| Fondstyp | Aktienfonds |

| Anlagesegment | Korea |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN | A0HGWD |

| ISIN | IE00B0M63391 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,65% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Kauf

Kospi-Index haussiert

Der Kospi-Index hat seit Jahresbeginn (per 24. Okt. 2025) um 64% zugelegt (50% in Euro). Der Kospi-Index notiert damit fast 37% über der 200-Tagelinie und auch andere technische Signale deuten auf eine Überhitzung hin. Das Momentum ist aber nach wie vor hoch. Nach den politischen Wirren aus dem Vorjahr hat die Wahl der neuen Regierung mit seinen marktfreundlichen Reformen offenbar zu einer Neubewertung des Aktienmarktes geführt. Das Firmengewinnwachstum für 2025 beträgt fast 34% (J/J), womit sich ein KGV von 14,2 ergibt, das wir als fair erachten. Auch im Jahr 2026 bleibt das Wachstum der Unternehmensgewinne (+26% J/J) hoch (KGV 2026e: 11,3).

Für das BIP erwartet der Konsens für das Jahr 2026 ein Zuwachs von 1,8% (J/J), nach 0,9% (J/J) für das laufende Jahr. Für Aufschwung dürfte vor allem das Rekordbudget in Höhe von 728 Billionen Won für 2026 sorgen. Weitere mögliche fiskalpolitische Impulse in China, zusätzliche Leitzinssenkungen in Südkorea, eine anhaltend hohe Nachfrage nach KI-Chips sowie die eingeläutete in den USA könnten der südkoreanischen Börse weiteren Schwung verleihen.

Zu den größten Risikofaktoren zählen: 1) Weiter hohe US-Leitzinsen und relativ hohe Inflation 2) Weitere Konjunkturabschwächung in China 3) Kriege Russland/Ukraine, Israel/Gaza 4) Lieferkettenprobleme 5) Die alternde Bevölkerung 6) Eine mögliche abnehmende Wettbewerbsfähigkeit im internationalen Vergleich 7) Währungsentwicklungen 8) Verschärfung des Zollstreits zwischen den USA und anderen Ländern, vor allem mit China.

Handelsdeal sorgt auch für Erleichterung

Für Erleichterung sorgte unter anderem der Handelsdeal mit den USA. Die US-Einfuhrzölle für südkoreanische Produkte betragen nun „lediglich“ 15% und liegen damit deutlich unter denen von anderen Staaten wie beispielsweise Indien oder Brasilien, die Einfuhrzölle von 50% auferlegt bekommen haben.

Fast 19 Prozent der südkoreanischen Exporte gingen im Jahr 2023 in die USA. Fast die Hälfte der gesamten südkoreanischen Autoexporte geht in die USA. Der Chef von Hyundai Motor kündigte im Beisein von US-Präsident Trump an, 21 Mrd. USD in neue Autowerke in den USA zu investieren. Erst vor kurzem hatte Hyundai ein neues Werk in Georgia eröffnet. Im August 2025 sagte Präsident Lee Jae Myung bei einem Besuch in den USA Investitionen in Höhe von 150 Mrd. USD in den amerikanischen Schiffbau zu. Dies soll als Teil des 350 Mrd. USD Investitionspakets im Rahmen des Handelsabkommens mit den USA ermöglicht werden.

Wachstumstreiber Smartphones und Halbleiter

Wichtige Wachstumstreiber in Südkorea bleiben Smartphones und Halbleiter sowie der Bereich KI, die zu den Exportschlagern gehören. Im globalen Innovationsindex (Wipo, Weltorganisation für geistiges Eigentum) steht Südkorea bereits auf dem sechsten Platz. Mit einem Investionsanteil von 4,8% am BIP ist der Bereich Forschung und Entwicklung weltweit deutlich an der Spitze. Die Regierung legt darüber hinaus großen Wert auf die Stärkung der Innovationskraft von kleinen und mittleren Unternehmen. 2026 sollen die Forschungsausgaben noch einmal um 20% (KRW 35,3 Mrd. Won) steigen, wobei der Schwerpunkt auf KI liegt.

Fazit

Die Börse in Korea hat sich in den vergangenen Wochen vom US-Zollschock kräftig erholt. Der Wahlausgang brachte zusätzliche positive Impulse. Das KGV von über 14 ist nicht mehr günstig. Das Gewinnwachstum für 2025 ist mit 34% (J/J) aber stark. Das BIP-Wachstum dürfte sich erst im Jahr 2026 - unterstützt von weiteren Leitzinssenkungen - wieder erholen. Da das Votum für die Börse in Südkorea neutral ist, stufen wir den iShares MSCI Korea mit „Kauf“ ein.

19. November 2025

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | iShares |

| Fondstyp | Aktienfonds |

| Anlagesegment | Korea |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN / ISIN | A0HGWD / IE00B0M63391 |

| Fondsauflage | 18.11.2005 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +116,48% / +106,05% / +56,72% |

| Volatilität (3 Jahre)3 | 27,88% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,65% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,65% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Kosteninformation

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Dieser ETF beinhaltet ein Kontrahentenrisiko von max. 10% des Nettoinventarwerts aus Derivaten (Swap)

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds