Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Halten

Highlights

- Jährliche Ausschüttung der Erträge

- Physische Index-Nachbildung

- Niedrige Geld-Brief-Spanne

11.12.2025

Investmentansatz

Anlageziel des iShares MSCI Brazil UCITS ETF (Inc)

Der iShares MSCI Brazil UCITS ETF (Inc) ist ein börsengehandelter Indexfonds (Exchange Traded Fund, ETF), der möglichst genau die Wertentwicklung vom MSCI Brazil Index abbildet.

MSCI Brazil Index

Der MSCI Brazil UCITS ETF (Inc) bildet die Entwicklung von Brasiliens großen bis mittelgroßen Unternehmen mit einer Gesamtmarktkapitalisierung von rund 84% ab. Der Index misst die Wertentwicklung von Unternehmen mit hoher und mittlerer Marktkapitalisierung in Brasilien. Unternehmen sind im Referenzindex entsprechend Ihrer Freefloat-Marktkapitalisierung gewichtet. Das bedeutet, dass bei der Berechnung des Referenzindex nur Aktien herangezogen werden, die ausländischen Anlegern zur Verfügung stehen, und nicht sämtliche ausgegebene Aktien eines Unternehmens.

Die Freefloat-Marktkapitalisierung ist das Produkt aus dem Aktienkurs eines Unternehmens und der Anzahl der Anteile, die ausländischen Anlegern zur Verfügung stehen.

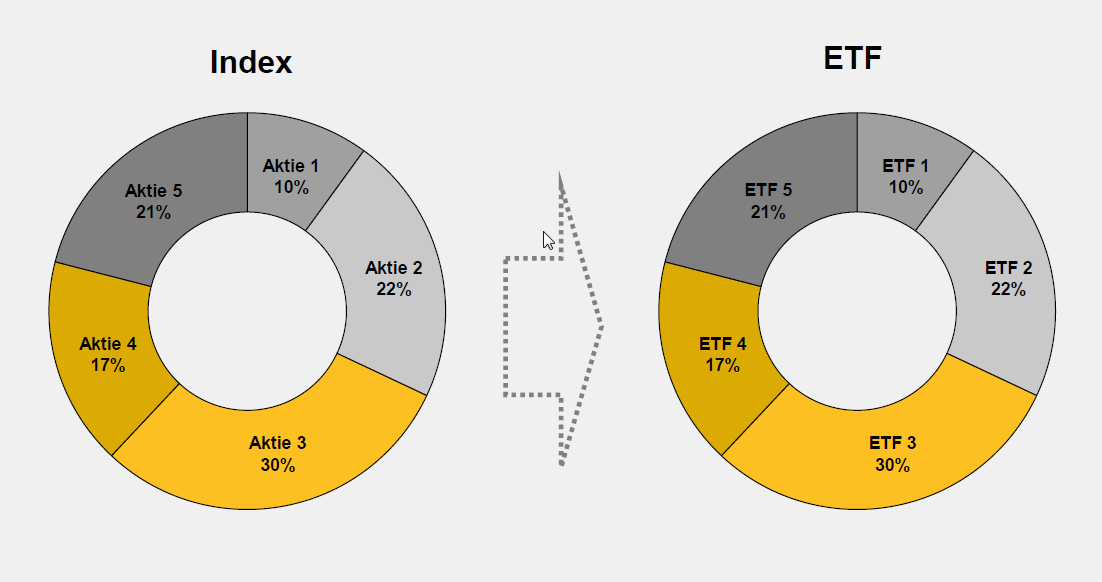

Physische Replikation des ETF

Physische Replikation baut auf der Grundidee des Indexnachbaus auf. Dabei wird ein ETF so zusammengestellt, dass er tatsächlich die Anteile aller Wertpapiere enthält, die sich auch im zugrunde liegenden Index finden.

Allerdings ist ein Index kein statisches Gebilde und Details verändern sich im Zeitablauf. So bleibt die Gewichtung einzelner Aktien entsprechend ihrer sich täglich ändernden Marktkapitalisierung nicht auf Dauer gleich. Zudem werden immer wieder einzelne Titel ausgetauscht. Die einen verlassen den Index, andere kommen neu hinzu. Um diese Dynamik nachzuvollziehen, gilt es beim iShares MSCI Brazil UCITS ETF nach einer bestimmten Zeit die Gewichtungen anzupassen und einzelne Titel auszutauschen.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | iShares |

| Fondstyp | Aktienfonds |

| Anlagesegment | Brasilien |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN | A0HGWA |

| ISIN | IE00B0M63516 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,74% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Halten

Bovespa legt seit Anfang 2025 um rund 30 Prozent zu

Nach einem schwachen Vorjahr legte der Bovespa-Index von Anfang Januar bis Mitte November um rund 30% zu (+36% in Euro). Auch der brasilianische Real erholte sich von den kräftigen Kursverlusten im Jahr 2024 und gewann 2025 gegenüber dem USD bislang rund 16% an Wert. Verantwortlich hierfür zeichneten vor allem eine Reihe von Leitzinserhöhungen der brasilianischen Notenbank zur Bekämpfung der Inflation. Nun dürfte die Zentralbank für einen längeren Zeitraum pausieren, bevor sie dann im kommenden Jahr 2026 die Zinsen wieder sukzessive senken dürfte.

Der starke Real, das wahrscheinliche Hoch beim Leitzinserhöhungszyklus, eine robuste Konjunktur sowie ein ansehnliches Firmengewinnwachstum führten im bisherigen Jahresverlauf 2025 zu Käufen am brasilianischen Aktienmarkt. Kritisch zu sehen ist weiterhin die recht hohe Verschuldung (Gross Public Debt) in Brasilien, die laut Analystenschätzungen im Jahr 2032 auf rund 90% des BIP ansteigen könnte.

Für die Börse in Brasilien spricht nach wie vor das robuste Firmengewinnwachstum (2026e: +13% J/J). Wichtig ist nach wie vor die Einhaltung der Fiskaldisziplin, worauf Investoren sehr stark achten. Überdies funktioniert die Justiz gut und die Zentralbank macht einen sehr guten Job und genießt hohes Ansehen. All das sind wichtige Säulen, um Brasilien in dieser schwierigen Umbruchzeit wieder zu mehr innen- und außenpolitischen Stabilität und Ansehen zu verhelfen. Allerdings ist dies ein „steiniger Weg“.

Zu den negativen Faktoren in Brasilien zählen unter anderem die nachlassende Konjunkturdynamik. Nachdem das BIP im Jahr 2025 laut Prognosen um rund 2,3% (J/J) wachsen dürfte, sollte es im Jahr 2026 nur noch um 1,8% (J/J) zulegen. Die Auswirkungen des Zollstreits der USA mit anderen Ländern könnte das Wachstum in den USA schmälern und die Inflation anheizen. Das dürfte dann auch negative Wachstumseffekte für China und somit auch für Brasilien haben.

Zudem fürchten einige Investoren, dass die Reformbemühungen unter Lula sukzessive ins Stocken geraten könnten (u.a. Arbeitsmarkt, Privatisierungen und mehr Unterstützung für Staatsunternehmen). Hinzu kommen innenpolitische Unsicherheiten in Form von knappen Mehrheitsverhältnissen und somit einer möglichen Blokadepolitik durch die Opposition. Dadurch könnte sich auch u.a. der Reformprozess auf manchen Gebieten verzögern.

Einsatz im Portfoliokontext

Wer eine Geldanlage plant, sollte diese nach den Gesichtspunkten Risiko, Ertrag und Liquidität beurteilen. Hier kann keine generelle Empfehlung erfolgen, da jeder Anleger eigene Vorstellungen und Voraussetzungen bezüglich dieser Werte hat. Aus diesem Grund kann trotz unserer aktuellen Empfehlung, z.B. aufgrund von Portfoliodiversifizierung, eine Anlage in den iShares MSCI Brazil sinnvoll sein.

11. Dezember 2025

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | iShares |

| Fondstyp | Aktienfonds |

| Anlagesegment | Brasilien |

| Managementtyp | Passiv (ETF) |

| Währung | USD |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN / ISIN | A0HGWA / IE00B0M63516 |

| Fondsauflage | 18.11.2005 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Ja |

| Weitere Anteilsklassen | |

| Kennzahlen per 18.02.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +37,33% / +42,54% / +54,68% |

| Volatilität (3 Jahre)3 | 22,20% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,74% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,74% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten, sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen begünstigt werden

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Dieser ETF beinhaltet ein Kontrahentenrisiko von max. 10% des Nettoinventarwerts aus Derivaten (Swap)

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteilwert durch Wechselkursänderungen belastet werden

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds