Eine Beschreibung der Risiken dieser Anlage finden Sie im Basisinformationsblatt (gesetzliche Pflichtinformation).

Votum: Kauf

Highlights

- Positiver Marktausblick für den Europäischen Bankensektor

- Europäische Banken als anhaltende Profiteure von erhöhtem Renditeniveau

- Geringe Handelsspanne zwischen Kauf- und Verkaufskurs

- Physische Abbildung

18.12.2025

Investmentansatz

Anlageziel des iShares STOXX Europe 600 Banks UCITS ETF (DE)

Der iShares STOXX Europe 600 Banks UCITS ETF (DE) ist ein passiv verwalteter, börsengehandelter Fonds (ETF), der eine möglichst genaue Abbildung der Wertentwicklung des STOXX® Europe 600 Banks (Preisindex) anstrebt. In diesem Zusammenhang strebt er die Nachbildung der Benchmark (Index) an.

STOXX® Europe 600 Banks (Preisindex)

Der Index misst die Wertentwicklung des europäischen Sektors Banken gemäß der Definition der Industry Classification Benchmark (ICB). Er ist ein Segment des STOXX® Europe 600 Index, welcher 600 der größten Aktien aus 18 europäischen Ländern umfasst. Der Index wird vierteljährlich neu gewichtet, wobei die Bestandteile nach Marktkapitalisierung auf Freefloat-Basis gewichtet und begrenzt werden, um die Diversifizierungsstandards für OGAW einzuhalten. Die Marktkapitalisierung auf Freefloat-Basis ist der Marktwert der sofort verfügbaren ausstehenden Aktien eines Unternehmens.

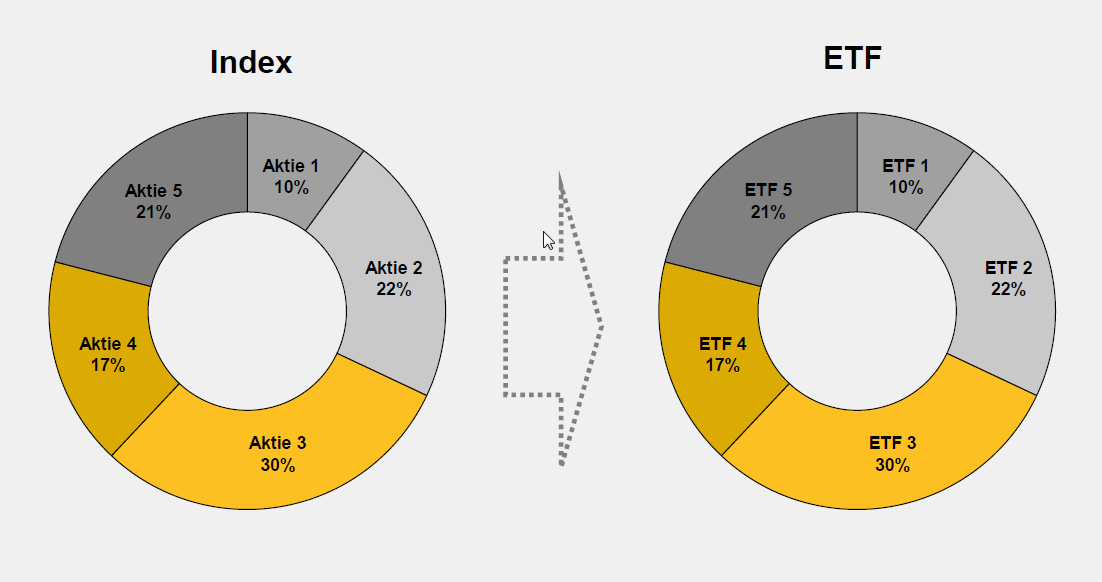

Physische Replikation des Index

Physische Replikation baut auf der Grundidee des Indexnachbaus auf. Dabei wird ein ETF so zusammengestellt, dass er tatsächlich die Aktien aller Unternehmen enthält, die sich auch im zugrunde liegenden Index befinden. Dabei ist der Anteil jeder Aktie genauso groß wie ihr jeweiliges Gewicht im Index.

Allerdings ist ein Index kein statisches Gebilde und verändert sich im Detail. So bleibt die Gewichtung einzelner Aktien entsprechend ihrer Marktkapitalisierung und Entwicklung nicht auf Dauer gleich. Zudem werden immer wieder einzelne Titel ausgetauscht. Die einen verlassen den Index, andere kommen neu hinzu. Um diese Dynamik nachzuvollziehen, gilt es beim iShares STOXX Europe 600 Banks UCITS ETF (DE) nach einer bestimmten Zeit die Gewichtungen zu überprüfen und gegebenenfalls anzupassen und einzelne Titel auszutauschen.

Wertentwicklung 5 Jahre

Ladevorgang...

Angaben zur bisherigen Wertentwicklung erlauben keine verlässliche Prognose für die Zukunft.

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | BlackRock Asset Management Deutschland AG |

| Fondstyp | Aktienfonds |

| Anlagesegment | Banken |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN | A0F5UJ |

| ISIN | DE000A0F5UJ7 |

| Produktgruppe | Aktien, Aktienfonds, Aktien-ETFs |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,46% |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

Votum: Kauf

Positiver Marktausblick für den Europäischen Bankensektor

Der europäische Bankensektor wird durch eine attraktive Dividendenrendite, Aktienrückkaufprogramme und ein anhaltend starkes relatives Gewinnmomentum weiterhin gut unterstützt.

Europäische Banken profitieren von erhöhtem Renditeniveau

Das aktuelle Renditeniveau und eine günstige Zinsstrukturkurve ergeben in Europa eine Konstellation, die die Zinserträge trotz erwarteter weiterer Zinssenkungen zunächst weiterhin stützen dürfte.

In der europäischen Bankenlandschaft sieht es momentan sehr positiv aus. Die Kreditvergabe ist durch die Zinssenkungen und die konjunkturelle Verbesserung in Europa leicht angestiegen. Perspektivisch könnte sich dies durch Infrastrukturprojekte und die Erhöhung der Wehretats in vielen europäischen Ländern noch weiter verbessern. Zudem ist nur ein moderater Anstieg der Risikovorsorge zu erkennen. Auch hier dürften die 10-jährigen Renditen trotz der weiteren Zinssenkungen der Europäischen Zentralbank zunächst relativ hoch bleiben und somit dem Druck auf die Zinsmargen etwas entgegenwirken.

Dies hatte zur Folge, dass die relative Dynamik der erwarteten Gewinne des europäischen Bankensektors gegenüber dem europäischen Gesamtmarkt weiter ansteigen konnte und somit auch die mittlerweile erhöhte Bewertung weiter rechtfertigt.

Fazit

Bei den europäischen Banken sehen wir perspektivisch eine solide Kreditvergabe, die 2026 durch eine leichte wirtschaftliche Erholung des Euroraums, höhere Investitionen in Infrastruktur- und Rüstungsprojekte gestützt sein sollte. Hinzu kommen eine attraktive Dividendenrendite, Aktienrückkaufprogramme und ein anhaltendes starkes Gewinnmomentum. Wir votieren den iShares STOXX Europe 600 Banks UCITS ETF mit „Kauf“.

18. Dezember 2025

Regionen

Ladevorgang...

Top Holdings

Ladevorgang...

Übersicht ausgewählter Strukturgrafiken

Regionen

Ladevorgang...

Top Holdings

Ladevorgang...

Zahlen und Fakten

| Stammdaten | |

|---|---|

| Fondsgesellschaft | BlackRock Asset Management Deutschland AG |

| Fondstyp | Aktienfonds |

| Anlagesegment | Banken |

| Managementtyp | Passiv (ETF) |

| Währung | EUR |

| Replikationsmethode | Voll replizierend (Physisch) |

| Ertragsverwendung | Ausschüttend |

| WKN / ISIN | A0F5UJ / DE000A0F5UJ7 |

| Fondsauflage | 25.04.2001 |

| Orderannahmezeit | Börsenhandel (z.B. Xetra 09:00 - 17:30 Uhr) |

| Sparplanfähig | Ja |

| VL-fähig | Nein |

| Weitere Anteilsklassen | |

| Kennzahlen per 11.03.2026 | |

|---|---|

| Wertentwicklung 1/3/5 Jahre in %3 | +33,01% / +138,66% / +231,93% |

| Volatilität (3 Jahre)3 | 20,29% |

| Kosten | |

|---|---|

| Ertragsanteil, orientiert am Ausgabeaufschlag1 | 0,00% |

| Transaktionskosten (gemäß Preis-/Leistungsverzeichnis): | 1,00% vom Kurswert (fließen an die Commerzbank) zzgl. Courtage |

| Verwaltungsvergütung | 0,45% |

| Performanceabhängige Vergütung | - |

| Laufende Kosten2 | 0,46% |

| Laufende Vertriebsprovision4 | - |

1 Wird von der Commerzbank AG einmalig beim Kauf vereinnahmt

2 Kosten, die nach Angabe der Fondsgesellschaft vom Fondsvermögen im Laufe des Jahres abgezogen werden

3 Quelle: FactSet, Wertentwicklung in EUR

4 Fließt an die Commerzbank AG

Kosteninformation

Die anfallenden Kosten beim Kauf (Ertragsanteil, orientiert am Ausgabeaufschlag bzw. Transaktionskosten) sowie die laufenden Fondskosten (z.B. Pauschalvergütung, performanceabhängige Vergütung, laufende Vertriebsprovisionen) entnehmen Sie diesem Dokument unter „Zahlen & Fakten“. Grundsätzlich werden die angegebenen Transaktionskosten erhoben. Diese variieren jedoch in Abhängigkeit des gewählten Depotmodels. So fällt z.B. beim PremiumDepot dieser Kostenbestandteil nicht an.

Eine auf die jeweilige Transaktion bezogene Aufstellung der Gesamtkosten („Kosteninformation vor Wertpapiergeschäft“) erhalten Sie rechtzeitig vor Auftragserteilung. Die „Kosteninformation vor Wertpapiergeschäft“ beinhaltet neben den beim Kauf und Verkauf anfallenden Kosten und den laufenden Fondskosten als Teil der Produktkosten auch zusätzliche Kostenbestandteile wie z.B. ein eventuelles Depot- bzw. Pauschalentgelt und Produktkosten sowie die Auswirkung der Gesamtkosten auf die Rendite der Anlage.

Chancen & Risiken

Chancen

- Aktien bieten auf lange Sicht überdurchschnittliches Renditepotenzial verglichen mit anderen Anlageklassen

- Durch die Investition in einen Fonds wird das Risiko gegenüber einer Investition in Einzeltitel reduziert (Risikostreuung, Diversifikation)

- Nahezu vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index

- ETFs zeichnen sich durch hohe Liquidität und einfache Handelbarkeit aus. Market Maker sorgen für börsentägliche Liquidität bei einer engen Geld-/Brief Spanne und ermöglichen die einfache Handelbarkeit unter normalen Marktbedingungen

Risiken

- Die Volatilität (Wertschwankung) des Fondsanteilwerts kann stark erhöht sein

- Investmentfonds unterliegen Kursschwankungen sowie dem Risiko sinkender Anteilspreise, sodass diese möglicherweise bei einem Verkauf nicht mehr dem Wert des investierten Kapitals entsprechen

- Die vollständige Teilhabe an der täglichen Performance des zugrundeliegenden Index ist nicht garantiert, sodass es zu Abweichungen in der Wertentwicklung kommen kann

- Es ist möglich, dass sich einzelne Regionen/Branchen besser entwickeln als der Fonds und dass der Fonds unter Umständen nicht oder nur geringfügig in diese investiert ist

- Ein grundsätzliches Risiko bei Investmentfonds besteht in der vorübergehenden Aussetzung der Anteilsrücknahme aufgrund nicht ausreichender Liquidität bis hin zu einer geordneten Auflösung des Fonds